確定申告初心者が知っておくと便利な基礎知識をまとめました。ご参考まで!

蝋梅が黄色い花をつけ、指先をしびれさせる寒さもやわらいできました。自営業、フリーランスのみなさんには確定申告の季節ですね。はじめて確定申告をするときに役立つ基礎知識をまとめておきましたのでご活用ください。まだ寒い日が続きます。どうぞお体を大切に。

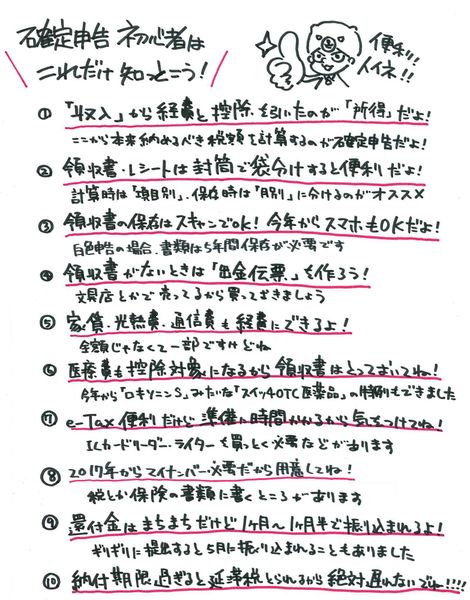

1.「収入」から経費と控除を引いたのが「所得」だよ!

ここから本来納めるべき税額を計算するのが確定申告だよ!

「1年間でこれだけの儲けが出たので、今年の税金はこれだけ納めます」と税務署に申し出るのが確定申告。個人事業主が申告する主な税金は「所得税」「消費税」「復興特別所得税」の3つです。サラリーマンなら税金は給与天引きですが、個人事業主は自己申告。収入に対して税金を納めすぎている場合は「還付金」という形で税金が戻ってきます。

2.領収書は封筒で袋分けすると便利だよ!

計算時は「項目別」、保存時は「月別」がオススメ

たくさんの領収書を経費として入力するときにおすすめしたいのが袋分けです。封筒を用意して、「接待交際費」「新聞図書費」「旅費交通費」といった形で名前をふり、項目ごとにレシート・領収書を入れていきます。あとは集中して確定申告ソフトに入力するか、手書きの場合はまとめて計算すればOK。この「仕訳」をするかどうかで手間が段違いに変わります。

申告した領収書などの書類は保存する必要があります。保存のコツもやっぱり封筒。領収書やレシートを月ごと(日付順)に並べます。多いときは日付ごとにホチキスでとめると便利ですよ。次に12ヵ月分の封筒を用意して「2016年1月分」などと名前をふり、領収書を入れていきます。終わったらダンボール箱などにまとめておきましょう。

3.領収書保存はスキャンでOK!今年からスマホでもOKだよ!

白色申告の場合、書類は5年間保存が必要です

平成28年度税制改正により、電子帳簿保存法においてスマートフォンでの領収書保存が認められるようになりました。ルールにしたがってデータを用意し、決められた日数内にタイムスタンプを付与するなど適正な管理をする必要はありますが、白色申告書類は5年間、青色申告書類は7年間保存が必要。領収書を長期間保管しておくコストが不要になるメリットは大きいといえます(スキャナ保存制度の詳細はこちら)。

4.領収書がないときは「出金伝票」を作ろう!

文具店とかで売ってるから買っておきましょう

必要経費を計上するには領収書が必要ですが、電車やバスの交通費など、領収書が出ない経費も意外とあります。こういったときは「出金伝票」を作ります。日付、支払先、金額、支払い内容を具体的に記入しておきましょう。出金伝票にする経費としては、交通費、慶弔費、自動販売機で買った飲料代、領収書をなくしてしまったときなどがあります。

5.家賃・光熱費・通信費も経費にできるよ!

全額じゃなくて一部ですけどね

仕事場にしている自宅の家賃も経費にできます。家賃は家事按分といい「仕事スペース+仕事道具保管」の面積比から割り出します。電気代、ガス代、水道代、電話代などは使用時間などで計算します。たとえば仕事時間が8時間×5日間=40時間とすると、1週間=168時間の25%という計算になりますね(「確定申告で自宅兼仕事場の家賃・光熱費を経費にする方法」参照)。

6.医療費も控除対象になるから領収書は保管しておいてね!

今年から「ロキソニンS」みたいな「スイッチOTC医薬品」の特例もできました

平成28年度税制改正により、セルフメディケーション税制が新設されました。これは自分で健康に気をつかい、軽度な体の不調は自分で手当てをするという取り組みの一環で、「スイッチOTC医薬品」を1万2000円以上購入した場合、最大8万8000円まで所得から控除されます。具体的には「ロキソニンS」「アレジオン10」「イノセアバランス」などが該当します。

スイッチOTC医薬品の控除が受けられるようになるのは2017年の申告分から。今年はこつこつ領収書をためておきましょう。ただし医療費控除と両方の適用ができないことに注意。どちらの制度を使ったほうがいいかよく考えて選択しましょう。

7.e-Tax便利だけど準備に超時間かかるから気をつけてね!

ICカードリーダー・ライターなどを買っておく必要などがあります

e-Taxはインターネットで確定申告ができるオンラインサービス。自宅でも作業ができて、役所が閉まっている時間でも受け付けてくれるのでとても便利です。最大5000円の税額控除もあり、還付金が比較的早く入金されるというメリットもあります。

ただし申告前には、マイナンバーカードや住民基本台帳カードを使って電子証明書を発行したり、税務署に「e-Tax開始届出書」という書類を作成・提出する必要があります。電子証明書の発行にはカードを読み込むための市販ICカードリーダーライター、電子証明書発行用の専用ソフトも必要です。とても手間と時間がかかるので、準備は早めにしておきましょう。

8.2017年からマイナンバー必要だから用意しといてね!

税とか保険の書類に書くところがあります

2017年3月15日締切分から、個人事業主のみなさんは、税や保険の書類などに自分や従業員のマイナンバーを記入する必要があります。税務署にマイナンバーを必要とする申請書などを提出する際は、本人確認が必要です。マイナンバーカードがあれば本人確認書類は1枚ですみますが、持っていない場合は複数枚の書類が必要です。なお、e-Taxを使う場合は本人確認書類は不要です。

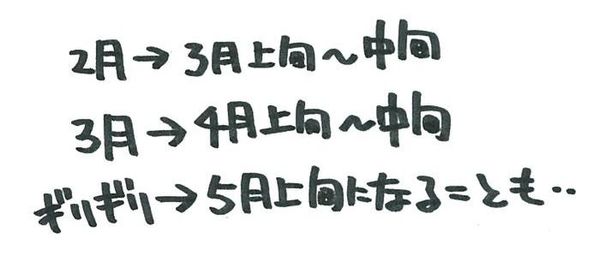

9.還付金はまちまちだけど1ヵ月~1ヵ月半で振り込まれるよ!

ギリギリになると5月に振り込まれることもありました

2月~3月の確定申告期間中は大量の申告書が提出される時期。国税庁は還付金の支払い手続きにはおおむね「1ヵ月~1ヵ月半程度」の期間を要するとしています(ちなみに経験談ですが3月15日の締め切り間際に申告したときは5月の連休間際に振り込まれていました)。

10.納付期限過ぎると延滞税取られるから絶対遅れないでね!!!!

納めるべき税金を期限内に納付できなかった場合は、法定納期限の翌日から完納の日までの延滞税が課せられます。納付期限より2ヵ月以内に納付した場合は2.9%、納付期限より2ヵ月以上経過して納付した場合は9.2%の延滞税がかかります(原稿執筆時)。国税庁ホームページで延滞税の計算ができます。ばかばかしいので絶対に期限は守るようにしましょう。

参考資料:『個人事業主・フリーランスのための確定申告 平成29年3月15日締切分 ずっと無料!やよいの白色申告 オンライン対応』(KADOKAWA)

※お詫びと訂正:初出時、「所得」と「収入」が逆になっていました。お詫びして訂正いたします。(1月27日)

この記事の編集者は以下の記事もオススメしています

-

ビジネス

今年の確定申告の受付期間はいつからいつまで? -

ビジネス

あと1ヵ月! 確定申告受付開始までにやるべきことは? -

sponsored

マイナンバーで今回の確定申告はこう変わる、10の疑問を解決 -

sponsored

確定申告、自宅の家賃・電気・ネット代はどうしたら経費になる!? -

ビジネス

2016年分の確定申告、マイナンバーカードで本人確認するの? -

ビジネス

くわしくおしえて確定申告(目次) -

ビジネス

弥生、年間4860円「やよいの白色申告 オンライン」を永年無償化へ -

ビジネス

2016年分の確定申告、マイナンバーの記載って必要? -

ビジネス

意外と忘れている「源泉徴収」と「還付金」の仕組み -

ビジネス

マイナンバーを書き忘れた確定申告書って、受理してくれるの? -

ビジネス

申告書・法定調書等にマイナンバーが必要なのって、具体的にどんな人? -

ビジネス

確定申告って、アルバイトも対象者なの? -

ビジネス

確定申告で個人事業主が「経費にできるモノ」「できないモノ」 -

ビジネス

確定申告をする際に間違いやすい事例とは!? その4 -

ビジネス

確定申告をする際に間違いやすい事例とは!? その5 -

ビジネス

確定申告をする際に間違いやすい事例とは!? その6 -

ビジネス

確定申告、申告書を提出し忘れたらどうなる?? -

sponsored

個人事業主・フリーランスの節税テク、自宅の家賃や光熱費を経費にする -

ビジネス

確定申告をする際に間違いやすい事例とは!? その7 -

ビジネス

2017年、確定申告の受付開始はいつ? カウントダウン始まる! -

ビジネス

初めてでも簡単、確定申告のやり方まとめ2017年提出用 -

ビジネス

確定申告、医療費控除の対象者って誰? -

ビジネス

確定申告、メガネやレーシック費用って「医療費控除」の対象? -

ビジネス

確定申告、金歯って「医療費控除」の対象なの!? -

ビジネス

確定申告、「医療費控除」の対象となる費用まとめ! -

ビジネス

確定申告の受付開始が近い! 2月16日からスタート -

ビジネス

確定申告書類を早く提出すると何かいいことある? -

ビジネス

支払調書が届かないと、確定申告できない? -

ビジネス

あなたは大丈夫? 確定申告間違えると大損します -

ビジネス

確定申告「脱税」の基本 これやらかしたら犯罪です -

ビジネス

確定申告にまつわる基本用語集! -

ASCII倶楽部

小心者のための確定申告講座 -

ビジネス

かなり切羽詰ってきたが、確定申告書類が相談会場のパソコンで作れるって本当? -

ビジネス

確定申告に便利な勘定科目一覧、迷いやすい会費やガソリン代も解決 -

ビジネス

確定申告、申告書はどうやって提出するの?? -

ビジネス

電子書籍で2億9000万円 漫画家・佐藤秀峰さんの収支報告 -

ビジネス

確定申告で損しない、医療費控除できるモノ、できないモノ -

ビジネス

確定申告の提出後、還付金はいつごろ入金されるの? -

ビジネス

e-Taxで確定申告するためのPCの利用環境は? -

ビジネス

確定申告、税務署に持参するときの持ち物まとめ -

ビジネス

弥生、起業時の手続きをサポートする無償サービス「弥生のかんたん会社設立」 -

ビジネス

確定申告、開業前に支払ったお金は経費になる? -

ビジネス

確定申告、2017年から薬局で薬を買ったレシート捨てないで! -

sponsored

青色申告に変更して65万円控除! 複雑な複式簿記は無料ソフトで時短できる -

ビジネス

週末はあと2回! 確定申告受付期間の終わりが近い… -

sponsored

確定申告、申告忘れや記載ミスに課される罰則やペナルティは?