ココが知りたい!Part2

マイナンバー導入で確定申告の手続きはどう変わるか

Q1.確定申告書類の記載方法や申告方法は何か変わるの?

A1. 個人事業主やフリーランサーが用いる「所得税の確定申告書B」に、マイナンバーを記載する欄が新たに設けられます。配偶者や扶養家族がいる場合は、その者のマイナンバーも記載することになります。

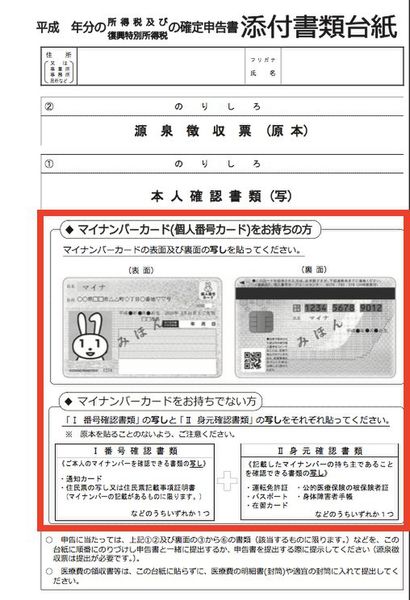

「変更点は、記載欄にマイナンバーを記入する点のみ。あとは従来通りに、書類を作ればOKと考えてください。ただし税務署に書類を提出する際は、申告者のマイナンバーの本人確認が必要です。顔写真入りのマイナンバーカードがある方はそれを提示、あるいは写しを添付すればOK。

マイナンバーカードがない方は、通知カードあるいはマイナンバーが記載された住民票の写しなどの『番号確認書類』と、顔写真入りの運転免許証、パスポートといった『身元確認書類』を提示・あるいはその写しを添付する必要があります。e-Taxでの申告において、マイナンバーカードに搭載されている電子証明書を利用するので、本人確認書類の提示は必要ありません」

Q2.確定申告書類にナンバーの記入ミスや記入漏れがあったら?

A2. 個人が提出する確定申告書類には、平成28年分の申告からマイナンバーの記入がそもそも義務付けられています。

「だから記入する必要はあるのですが、記入漏れやミスへのペナルティは今のところないのです。ミスした場合は、発見した時点で書類を書き直し、再び税務署に提出して訂正申告をしましょう」

Q3.仕事を外注したとき、外注先のマイナンバー取得は必要?

A3. この場合は、源泉徴収義務者であるかどうかが分かれ目。ひとりで事業をしている個人事業主やフリーランスは、源泉徴収義務者ではないので、税務署に支払調書を提出する義務がそもそもありません。よって外注先のマイナンバーを取得する必要もないということ。

「ただし、従業員に給与を支払う源泉徴収義務者である個人事業主の場合は、法人と同じように従業員のマイナンバーを取得し、税務署に提出する支払調書に記載する義務が生じます。つまり源泉徴収義務者の場合は、源泉徴収が必要な報酬・料金を支払って仕事を外注したケースにおいても、外注先のマイナンバーを取得して支払調書に記載する必要があります」

Q4.源泉徴収義務者の個人事業主が気をつけるべきことは?

A4. Part 2のQ3で説明した通り、源泉徴収義務者は支払調書にマイナンバーを記載して税務署に提出する義務が生じます。提供を拒否されたなど、何らかの理由で記載ができない場合は、その理由を証明する書類を添付する必要もあります。

「最も気をつけなければならないのは、マイナンバー情報を不正に漏洩すること。これは最も重いペナルティとして4年以下の懲役か200万円以内の罰金、またはその両方が科せられます」

ココが知りたい!Part3

実際、所得に関するどんな情報が税務署に把握されるの?

Q1.マイナンバーで個人の所得はすべて国に分かってしまう?

A1. 取引先企業・事業者が税務署に支払調書を提出している分の報酬・収入には、今後すべてマイナンバーがひも付けられます。これは年間50万円以上のアルバイトや副業も同様。株で得た利益も、証券会社経由でマイナンバーとともに税務署へ情報が流れる仕組みになっています。

「一方ネットオークションやフリマなど、個人同士のやりとりで得た雑所得は、従来と同様に今後もマイナンバーにひもづけされることがありません。ただし雑所得は、そもそも年間20万円を超えたら自己申告する義務があります。また近い将来には、銀行口座にもマイナンバーが導入されていく見込みです。

そうなると雑所得はもちろん、預貯金額まですべて国に把握されることに。最近は国税庁が電子商取引専門調査チームを作り、オークションで脱税を行っている個人などに対する監視を強めていますから、うっかり申告漏れがないよう十分に注意しておく必要はあるでしょう」

Q2.マイナンバーによって過去の無申告収入も明らかになる……?

A2. 無申告による脱税はそもそもあってはならないこと。でも、万一うっかり……という覚えがある場合、過去の無申告所得が、マイナンバーによって容易に暴かれてしまうことはあるのでしょうか?

「過去の所得はマイナンバーにひも付けされていないので、マイナンバーが導入されたからといって、直ちに過去の無申告が判明するわけではありません。ただし、虚偽の申告はマイナンバー導入に関係なく調査すれば分かることですし、絶対にあってはならないこと。逆を言えば、正しい申告さえ行っていれば、マイナンバーが導入されたところで何も不安になる必要はないのです」

(提供:弥生)

この連載の記事

-

第10回

sponsored

確定申告、申告忘れや記載ミスに課される罰則やペナルティは? -

第9回

sponsored

青色申告に変更して65万円控除! 複雑な複式簿記は無料ソフトで時短できる -

第8回

sponsored

初めての確定申告、個人事業主・フリーランスが「損しない」方法 -

第7回

sponsored

個人事業主・フリーランスの節税テク、自宅の家賃や光熱費を経費にする -

第5回

sponsored

初めての「確定申告」、年内やることリストをまとめてみた! -

第4回

sponsored

いわばフリーランスの退職金、節税もできる「小規模企業共済」に注目 -

第3回

sponsored

白色申告から青色申告へ、最初の「期首残高」って何を入れるの? -

第2回

sponsored

ホントにおトクなの? 「ふるさと納税」初めてガイド -

第1回

sponsored

フリーランスや起業家必見、独立したらどんな届けが必要? -

ビジネス

アスキー確定申告虎の巻(目次) - この連載の一覧へ