Web3での金融サービスの理想形と課題。キーワードは「救済」

「分散型金融はFinTechの本命となるか? 2032年、10年後の金融サービスを議論する」レポート

分散型金融サービスにはセキュリティの課題がある

ユーザーへのサポートが必要だが、対面でのサポートは難しそう

――分散型金融ではどのような課題があると思いますか?

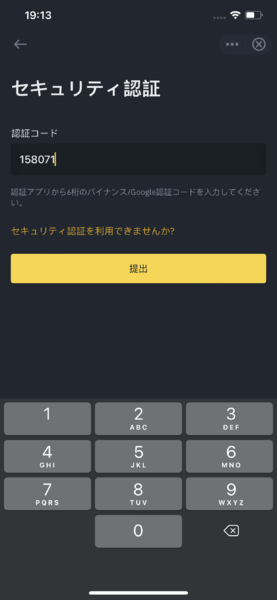

三根:ブロックチェーン基盤であるWeb3の金融サービスでは、ユーザーの識別に使う「認証」が課題になるでしょう。①ID・パスワード、②生体認証、③所持物(スマホなど)認証を組み合わせないと、ハッキングや盗難リスクが低減できません。

毛利:ブロックチェーン側のセキュリティの観点だと、例えばイーサリアムの「zk Rollup」などの技術があります。データの記録を行なうトランザクションを高速化しつつ、その検証を数学的に行える技術です。これにより、高速かつ安全に取引が行えます。

そもそもブロックチェーンをデータ基盤とした金融サービスDeFi(Decentralized Finance:分散型金融)では、取引の仲介を行なう事業者が存在しないのが前提です。

そのため、ハッキング事故が起きて暗号資産が盗まれてしまっても、自己責任となるので、ユーザーのセキュリティだけでなく、ブロックチェーンネットワークのセキュリティ強化が課題となり、それに対するソリューションも現れてきています。

三根:ブロックチェーンネットワーク側のセキュリティ性能向上も含め、顧客をサポートする分散型自律組織(DAO:Decentralized Autonomous Organization)が今より充実していくのは明らかです。技術要素が満載で、利用を躊躇している人をサポートしないと、分散型金融サービスを社会に浸透させるのは難しいですから。

――DeFiの利用を対面でサポートしてくれる「DeFiの窓口」みたいな店舗は街中にできると思いますか?

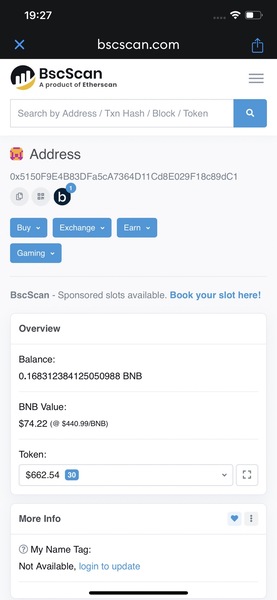

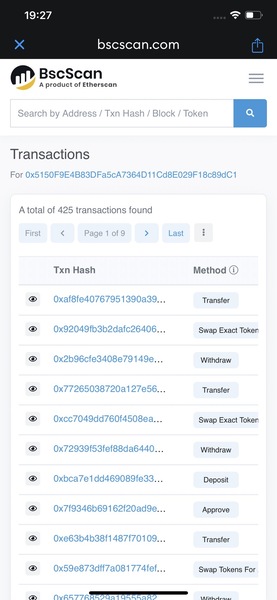

毛利:将来的にはありえますが、今の形のDeFiではオンラインでのサポートが基本になるかと思います。DeFiの世界では詐欺が多く、サポートは公式コミュニティに直接問い合わせるのが主流です。ブロックチェーンは基本、誰でもデータが参照できるので、保有している資産がわかってしまうんですよね。そのため、私がかかわっているDeFiのコミュニティの人達も、オフラインは怖いと考えている人は多いです。

ブロックチェーン上のウォレットの情報は、誰でも参照できる。最新残高や取引履歴が丸見えなので、そのウォレットの持ち主と、ウォレット情報とが紐づけられてしまえば、誰がいくら持っているか、この先どのような取引をするのか。が丸見えになってしまう

既存の金融サービスと分散型金融の共存は可能。キーワードは「救済」

――既存の金融サービスが分散型金融を手掛けた場合、どのような動きになると思いますか?

三根:取引トラブルが発生した時のために、信用担保の仕組みが必要だと考えています。分散型金融とはいえ、取引は基本、人間同士が行いますので、紛争を解決する手段が必要です。しかし、紛争を解決する仲介業者が存在して取引コストがかかると、分散型金融のメリットが享受できなくなるというジレンマがあります。

毛利:中国などが進めている中央銀行デジタル通貨(CBDC:Central Bank Digital Currency)が、紛争解決に必要な仲介者として、国が出てくるシーンはあるんじゃないかなと思います。通貨の仕組みを中央集権から脱却したいという分散型金融の思想に反するようにも見えますが、何らかの救済措置が必要だと思っています。

――救済措置として考えられる施策は、国が出てくる以外だと何かありますか?

毛利:どこかしらで、第三者の目が入ればいいと思います。DAOの中で紛争やトラブル解決ができればよいのですが、結局、人間がちゃんと見なきゃいけないと考えます。2016年6月に起きたハッキング事件では、開発者たちがデータのロールバックをして救済措置を講じていますから。この方法にも様々な議論があるので、よりスマートな方法が出てくるのが望ましいです。