フリーランスのお金問題はMisoca×弥生で解決

フリーランスと軽減税率 インボイス制度で収入が減る!? 取引ができなくなる!?

提供: 弥生

インボイス制度でフリーランスが不利になる!?

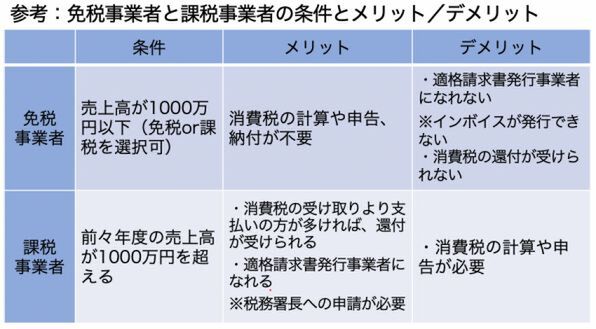

インボイス制度によって、フリーランスや個⼈事業主が不利になる、あるいは取引先を失ってしまうのでは、という不安がSNSなどで話題になっています。いったいどういうことでしょうか? これにはまず、消費税の納税額についての基本を理解しておく必要があります。

事業者は、売り上げたときには消費税を受け取り、仕入れのときには消費税を支払います。そしてその差額を消費税の納税額として計算します。この仕入れのときに支払った消費税額を差し引くことを「仕入税額控除」と言います。

インボイス制度とは、正式には「適格請求書等保存方式」と言い、2023年10月から開始されます。簡単に言うと、「適格請求書発行事業者」である事業者から交付された請求書等(これを「インボイス」と言う)でないと仕入税額控除が認められないというものです。

ここで大事なポイントは、「適格請求書発行事業者」として登録を受けられるのは課税事業者に限られ、且つ税務署長に事前に登録申請をする必要があるということです。

インボイス制度の導入後は、適格請求書発行事業者として登録を受けていない業者に仕事を発注した場合、その支払い金額に含まれる消費税額は仕入税額控除が認められなくなるため、実質的に消費税の納税額が増えることになります。

もし、⾃分が仕事を発注する課税事業者の⽴場なら、受け取った請求書が適格請求書(インボイス)でないと、消費税額を丸々負担しなくてはなりません。こうなると、適格請求書を発行できない取引先は避けたくもなりますよね。

これが上述の、フリーランスはインボイス制度の導入で取引先を失うと憶測を呼ぶ根拠です。

ちなみに、免税事業者の方でも税務署に届出書を出せば課税事業者になれます。課税事業者になることで、適格請求書発行事業者になる資格が得られ、さらに登録申請書を税務署に提出して登録することで、ようやく適格請求書発行事業者になることができます。今まで免税事業者だった方が課税事業者を選択するケースが出てくるかもしれません。

この記事の編集者は以下の記事もオススメしています

-

sponsored

確定申告まとめ、初めての人の相談で多いものを調べた! -

sponsored

確定申告歴10年ライターが初心者に「やよいの青色申告 オンライン」を勧める理由 -

ビジネス

請求書がそのまま帳簿データに化ける、個人事業主の手抜き整理術 -

ビジネス

払いすぎた税金が戻る「還付申告」は過去何年分できますか? -

ビジネス

確定申告で間違いやすい事例、保険加入者は要チェック! -

ビジネス

2020年提出の確定申告、自宅の家賃・電気代を経費にする方法 -

ビジネス

メルカリやヤフオクの売上は確定申告が必要? -

ビジネス

【2020年提出】確定申告、準備の手順まとめ -

ビジネス

【2020年提出】確定申告に必要な書類ガイド -

ビジネス

確定申告に必要なレシートをなくした! どうすればいい? -

ビジネス

【2020年提出】国税庁が公表、確定申告「ふるさと納税の申告漏れ」に注意 -

ビジネス

【2020年提出】確定申告、人間ドック費用は医療費控除の対象? -

ビジネス

【2020年提出】確定申告カウントダウン残り1ヵ月、提出までにやることまとめ -

sponsored

【2020年提出】確定申告、クレジットカードは利用日? それとも引き落とし日? -

ビジネス

朗報:確定申告を早い時期に提出すると還付金の入金が爆速 -

ビジネス

【2020年提出】確定申告でありがちな計算ミスとは? 薬局によく行く人は要注意 -

ビジネス

【2020年提出確定申告】マイナンバーカード紛失! 再発行はできる? -

ビジネス

確定申告、競馬など公営ギャンブルの払戻金は? -

ビジネス

【2020年提出】確定申告の受付開始まで土日は残り3回! 準備の手順まとめ -

ビジネス

【2020年提出】確定申告の必要な人 対象者はだれ? -

ビジネス

【2020年提出】確定申告、アルバイトは必要? -

ビジネス

【2020年提出】確定申告を記入する「用紙」はどこでゲットできる? -

ビジネス

【2020年提出確定申告】ポイントで事務用品買ったら経費にできる? -

ビジネス

【2020年提出】確定申告、引越したら住所はどっちを書く? -

ビジネス

【2020年提出】確定申告の相談&受付できる会場ってどこ? -

ビジネス

【2020年提出】確定申告、1月31日からiPhone、Androidスマホでe-Tax可能に -

ビジネス

払い過ぎた税金を取り戻す「還付申告」ができる人一覧 -

ビジネス

【2020年提出】確定申告、申告する「所得」の種類まとめ -

ビジネス

【2020年提出】確定申告書の作成に支払調書って必要? -

ビジネス

国税庁 確定申告の疑問に答える「チャットボット」開始 -

ビジネス

【2020年提出】確定申告、10万円未満の自作PCのパーツは消耗品? -

ビジネス

【2020年提出】国税庁が公表 確定申告で源泉徴収票の添付が不要に -

ビジネス

確定申告のワザ「経費にできるモノ」「できないモノ」基準は? -

ビジネス

【2020年提出】「確定申告をしない」という選択肢はアリか -

ビジネス

【2020年提出】確定申告のやり方まとめ -

ビジネス

【2020年提出】確定申告受付まで1週間! 還付金の入金はいつ? -

ビジネス

【2020年提出】確定申告をし忘れた場合の処罰について -

ビジネス

【2020年提出】確定申告、メガネやレーシックは医療費控除の対象になるか -

ビジネス

【2020年提出】国税庁が公表、確定申告「基礎控除の記載漏れ」に注意 -

ビジネス

【2020年提出】確定申告の受付期間はいつからいつまで? -

ビジネス

【2020年提出】国税庁が発表 確定申告にはマスク着用で -

ビジネス

【2020年提出】確定申告開始まであと1日! 税務署での必要書類まとめ -

ビジネス

【2020年提出】確定申告の受付開始 「脱税」にあたる行為とはなにか -

ビジネス

【2020年提出】確定申告 医療費控除、病院へのタクシー代は対象になる? -

ビジネス

【2020年提出】確定申告「e-Tax」のやり方 -

ビジネス

【2020年提出】国税庁が公表 確定申告「医療費控除の計算間違い」に注意 -

ビジネス

【2020年提出】確定申告、マスクは医療費控除の対象になるのか -

ビジネス

【2020年提出】確定申告の準備方法まとめ -

ビジネス

【2020年提出】確定申告、税務署は土日も開いてる? 2月24日は朗報! -

ビジネス

【2020年提出】確定申告、医療費控除の対象になる費用まとめ -

ビジネス

【2020年提出】確定申告、電車賃など領収書がない経費の処理方法 -

ビジネス

【2020年提出】確定申告書、提出しないと罰則 !? -

ビジネス

【2020年提出】確定申告、医療費控除明細書の書き方と入手法 -

ビジネス

【2020年提出】確定申告、e-Taxが利用できない時間に注意! -

ビジネス

【2020年提出】確定申告の必要書類まとめ -

ビジネス

【朗報!】青色申告承認申請手続きも、4月15日に延長 -

ビジネス

【2020年4月16日提出期限】確定申告の必要な人 対象者はだれ? -

ビジネス

日本国内における電子インボイスの標準仕様は国際規格「Peppol(ペポル)」準拠に