スペースのシェアサービスのスペースマーケット代表が語るIPOの苦労とこれから

独立行政法人 中小企業基盤整備機構(中小機構)は、2020年11月24日、赤坂インターシティコンファレンス でピッチイベント「アクセラレーションプログラムFASTAR 1st DemoDay」を開催した。

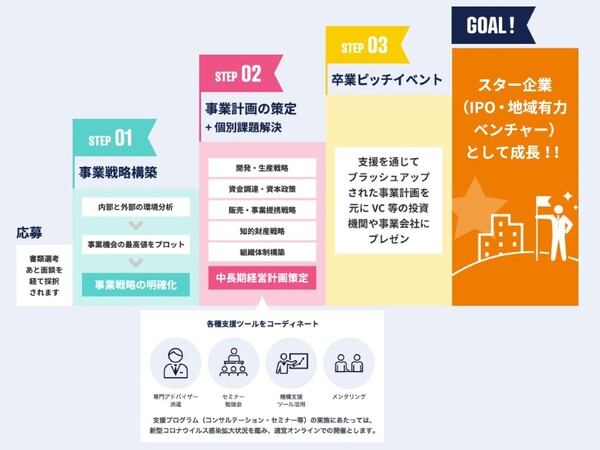

中小機構は、IPOやM&Aを視野に入れ、地域の中核企業やユニコーン企業を目指すベンチャー・中小企業に対し、資金調達や事業提携に向けたアクセラレーター支援(成長加速化支援)事業「FASTAR」を運営している。FASTARは、第1期(2019年秋)に、15社を選定し、専門家の伴走支援による新事業における成長戦略・事業計画のブラッシュアップを実施。同イベントでは15社中13社が登壇し、事業のプレゼンテーションを行なった。

本記事では各社プレゼンに先立って実施した、株式会社スペースマーケット 代表取締役社長 重松大輔氏による特別公演「スタートアップ重松代表が語る〜IPOとスタートアップ発のトレンドの作り方〜」の模様を紹介。重松氏が語った事業立ち上げからIPOまでの経緯や、ターニングポイントなどをレポートする。

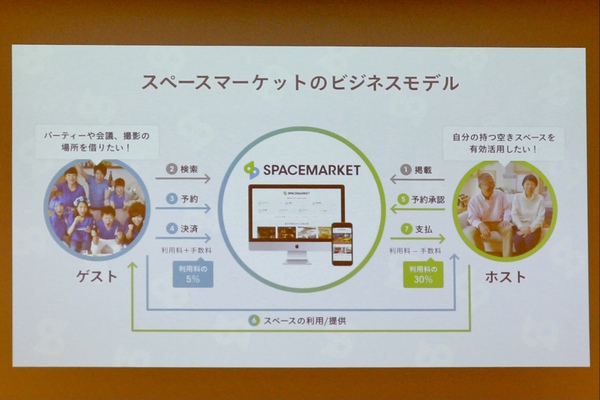

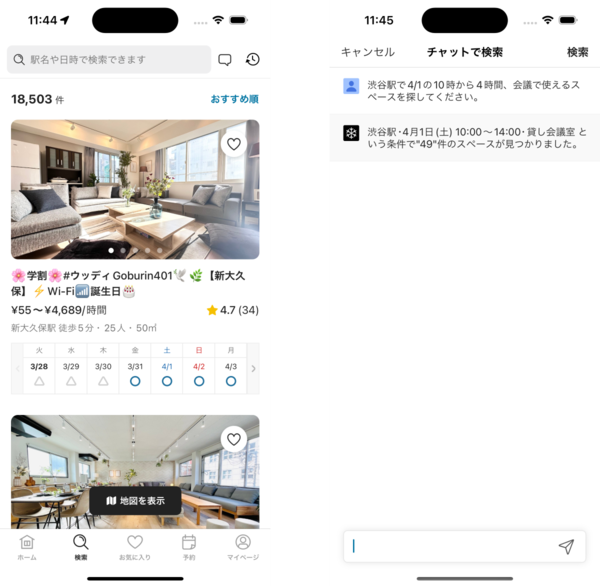

スペースマーケットは、会議室や古民家などあらゆるスペースを時間単位で貸し借りできるプラットフォームサービスだ。2014年1月に創業し、2019年12月には、東京証券取引所マザーズ市場に上場した。重松氏自身も、300社以上が登録する業界団体「シェアリングエコノミー協会」を立ち上げ、代表理事に就任している。

まずはスペースマーケット立ち上げの経緯から。きっかけは、2006年に重松氏が参画した株式会社フォトクリエイトで、営業先である結婚式場の平日の稼働がガラガラだと知ったことだった。

「通常、セミナールームやオフィスは平日の稼働が主で、土日は空いている施設が多いが、結婚式場は逆だった。自社では、以前から土日にオフィスを企業説明会や学生のイベント等に貸し出していたこともあり、どうにか遊休スペースを有効活用できないかと考えていた」と重松氏。さらに、人口減少や少子化に伴い、今後は空き家や廃校の問題が増えるとも予測していたという。

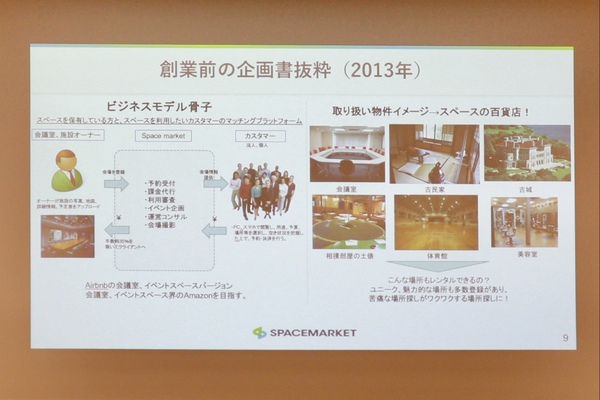

「どのスペースにもアイドルタイムが必ずあることに気づいた」と話す重松氏。将来的にC to Cのシェアリングエコノミーサービスが急伸するという見立てもあり、「Airbnbの時間貸し版」(同氏)といったコンセプトで、2013年に企画書を作り、2014年4月に約100件のスペースを集めてサービスをスタートした。

「レンタルスペースのプラットフォームは、借り手と貸し手を両方増やす必要があり、わりと時間がかかるビジネスモデル」と話す通り、黒字化を初めて果たしたのは、創業から5年後の2019年だった。

スタート当初は、知り合いやこれまでのビジネス関係者を中心に空きスペースを募り、オフィスだけでなく古民家や野球場、映画館、お化け屋敷などをラインナップしていた。映画館での株主総会は、現在でもよく行なわれているという。

また、初期の2014〜2017年辺りまでは、B to Bの売り上げが主だった。会場探しや仕切りを含めた企業のイベント開催を丸ごと受託する法人向けソリューションビジネスを行い、レンタルスペースの需要を自ら創出するスタイルで事業を展開していた。「プラットフォームビジネスは、一度回るようになると雪だるま式に規模が拡大するのが特徴。一定のフェーズに達するまでは“時間稼ぎ”が必要だと考えていた」と重松氏は話す。

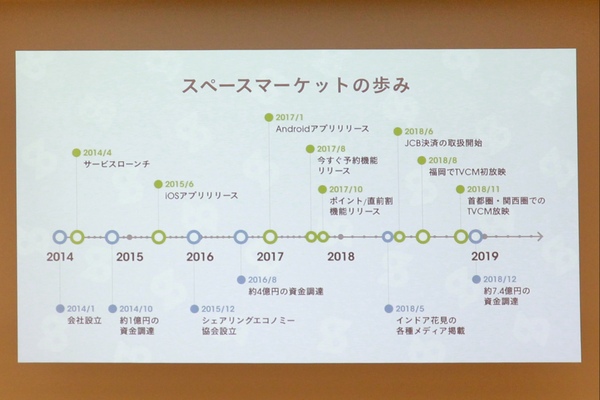

同社は創業後からIPOまでの期間で、計3回の資金調達を実現している。サービス開始半年後の2014年10月には、約1億円を調達。さらに、2016年8月には約4億円、IPO前年の2018年12月に7.4億円の資金調達を行ない、TV CMなどのマーケティングコストも割くことができたという。

2019年に黒字化を実現し12月に上場するまでの期間には、いくつかのターニングポイントがあったと話す重松氏。「2014年4月のサービスローンチ以降は、自分の得意な“プレゼン力”や“風呂敷を広げる力”を活かしてさまざまなピッチイベントに登壇していた。この時期は、ピッチに立て続けに勝つことで効率よく資金調達ができた」という。

2020年には新型コロナウイルスが猛威を振るっていたが、スペースマーケットのIPOは、直前の2019年12月。「数ヶ月タイミングがずれていたら、数年間はIPOのチャンスはなかっただろう。IPOはタイミングが重要で行けるときに行くのが鉄則だと学んだ」と重松氏は話す。

事業を進める中で見えてきた反省点として、守りの重要性を重松氏は挙げる。2016年8月の資金調達には約半年の時間がかかり、来月には資金ショートという状況まで追い込まれたと振り返る。「財務の責任者が不在で数字の予実管理面が弱く、ファイナンスには苦労した。数字がわかるメンバーがいれば資金調達ももう少しスムーズにいったと思うが、当時はなんとか首の皮が繋がったという状況だった」(重松氏)。

2017年初頭にCFOが参画し、本格的にIPOの準備をスタートする。当時はオリンピックまでに上場したいという思いがあったと話す重松氏。「CFO参画後、IPOに向けて環境を整え、スペースマーケットサービス自体も予約システムや決済手段の改善を進めながら成長していった。プラットフォームビジネスは早いもの勝ちの側面があり、最初に認知やマーケットを取ることは非常に重要。そのため、IPOについても創業時から短期で実現したいと考えていた」という。

2018年12月には、社員弁護士や会計士が力を発揮し、メンバーにも恵まれた期間だったという。IPOを見据えた、資本提携も積極的に実施。法人イベントに積極的に取り組むJTBや、多数の説明会を開催するマイナビなどとの資本提携を進めた。

IPOを進める上での苦労については、人の出入りを挙げた。IPOに向けて急速に舵を切ると、昔から参画しているメンバーの中には、合わなくなって離れていくケースもあるという。

IPOについては、「最後は創業者の気持ちが大事」と重松氏。「企業価値が上がると、マーケットの要求やチェックも厳しくなる。さまざまな選択肢がある中で、それでもIPOを実現したいと思ったのは、スペースマーケットのサービスをコンビニのように気軽に利用できるインフラにしたいと思ったから。そのステップとしてIPOが適切だと思ったので履行するという選択をした」と話す。

2019年12月の上場後は、前述した通り新型コロナウイルスの影響を受けることになる。外出自粛の影響で株価も急落したが、現在はワーキングスペースとして利用する人が増え、徐々に回復しているという。「コロナ禍でもポジティブなテック系IT企業はたくさんあり、何が起こるかわからないガラガラポンの状況はチャンスでもある。コロナの終わりが見えてきたこともあるので、今後も積極的に仕掛けていきたい」と話した。