確定申告もいよいよラストスパート! すでに書類を提出した人も、今まさに領収書の山と戦うアナタも、この時期やっぱり脳裏にチラつくのは、青色申告の65万円控除。もっと賢く、確実に節税できる青色申告には、実はたくさんのメリットがあります。次の確定申告を白色申告から青色申告に変更すると、どんなイイことがあるのか……? ASCII.jpでおなじみの税理士・宮原裕一先生に聞いてみました!

弥生マイスターでもある税理士の宮原裕一先生。デスクトップ会計ソフト「弥生会計」を10年以上使い、経理業務を効率化して経営に役立てるノウハウを確立。現在は東京・三鷹で宮原裕一税理士事務所(テキストをクリックすると事務所のサイトをご覧いただけます)を経営している

青色申告のメリットは、65万円の特別控除だけじゃない

確定申告を白色から青色に変えると、38万円の基礎控除にプラスして、65万円の特別控除が受けられる。これは誰もが知っていることですが、実は青色申告にはそれ以外にも多くのメリットがあります。

「なかでも節税対策として大きいのは、赤字を3年間繰り越せる『純損失の繰越控除』。白色だと赤字になってもその年で終わりですが、赤字が出たら翌年以降に出た黒字分から赤字分を差し引けるので、開業したての人や収入が不安定な職業の人にはありがたい優遇措置ですよね」

また、家族の給与を経費にできる「青色事業専従者給与」や、30万円未満の固定資産をその年で全額償却できる「減価償却の特例」も青色申告だけの利点。働き方や仕事内容によっては、白色申告に比べて大幅な節税効果があるのです。

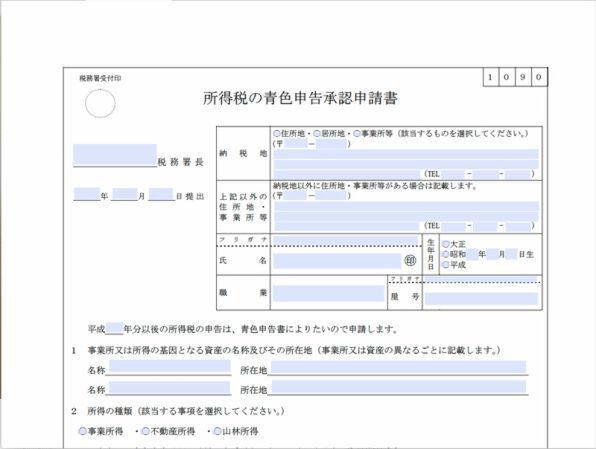

ただし、白色申告ですでに事業を開始していた個人事業主やフリーランサーが、青色申告に変更する場合は、事前に税務署へ「所得税の青色申告承認申請書」という書類を提出する必要があります。申請できる期間は、青色申告を始める年の3月15日まで。例えば2017年(平成29年)分の確定申告から始めたいなら、2017年の3月15日までに申請書を出しておけば、次の確定申告シーズンに間に合います。

青色申告のメリットとは?

・38万円の基礎控除+10万円または65万円の特別控除あり

・青色事業専従者給与で、家族への給与を全額経費にできる

・30万円未満の固定資産を、その年で全額償却できる減価償却の特例(即時償却)

白色申告だと?

・38万円の基礎控除のみで、特別控除は受けられない

・白色申告者と生計を一にする家族が仕事を手伝っている場合、配偶者は86万円、その他の親族は50万円までしか経費にできない

・その年に全額経費にできる固定資産の限度額は10万円未満まで

この連載の記事

-

第10回

sponsored

確定申告、申告忘れや記載ミスに課される罰則やペナルティは? -

第8回

sponsored

初めての確定申告、個人事業主・フリーランスが「損しない」方法 -

第7回

sponsored

個人事業主・フリーランスの節税テク、自宅の家賃や光熱費を経費にする -

第6回

sponsored

マイナンバーで今回の確定申告はこう変わる、10の疑問を解決 -

第5回

sponsored

初めての「確定申告」、年内やることリストをまとめてみた! -

第4回

sponsored

いわばフリーランスの退職金、節税もできる「小規模企業共済」に注目 -

第3回

sponsored

白色申告から青色申告へ、最初の「期首残高」って何を入れるの? -

第2回

sponsored

ホントにおトクなの? 「ふるさと納税」初めてガイド -

第1回

sponsored

フリーランスや起業家必見、独立したらどんな届けが必要? -

ビジネス

アスキー確定申告虎の巻(目次) - この連載の一覧へ