国内の”知の最前線”から、変革の先の起こり得る未来を伝えるアスキーエキスパート。数多くの事業提携M&Aと資金調達を手がける森・濱田松本法律事務所の増島雅和氏によるICO(Initial Coin Offering)が持つイノベーションの可能性についてお届けします。

これまでのおさらい

「デジタルトークンをリワードとして提供することで仮想通貨を調達するグローバルな購入型クラウドファンディング」であるICOについて、その内容をよく理解していただくために、2回にわたって正しいICOではないものについてご説明しました。

その1では、以下の2点を指摘しました。

●資金調達目的がないものはICOではない

●法定通貨を調達するものはICOではない

この2つは、有用なICOを通じて社会にプラスの影響を与えていくために不可欠な制度的基盤として押さえられるべきものだとご説明しました。

その2では、以下の2点を指摘しています。

●利益分配されるものはICOではない

●トークン発行者が義務を負うものはICOではない

この2つは、ほかの法制度のもとですでにカバーされており、ICOと呼ぶことでかえって概念を混同させるために、ICOの枠組みの中で考える必要がないものだとご説明しました。

後編では、その1、2の扱いをもう少し大きな視点で整理するとともに、では果たしてどのようなICOが正しいICOなのかについてご説明していきましょう。

仮想通貨と金融法制

本題に入る前に、ここまでお話してきた「ICOとICOでないもの」についての議論は、実は仮想通貨と金融法制というテーマに関するものです。

ビットコインが日本で大きな話題になった2014年のことを思い出してみてください。日本では、2014年2月にMtGoxの取引所閉鎖にともない、ビットコインが現行法上どのように規制されるのかについて、さまざまな議論がなされました。一連の政府答弁により、ビットコインは当時の現行法上は規制の対象ではないということが明らかになりました。現在の資金決済法は、当時の政府答弁の上に設計されており、これによって、仮想通貨は法定通貨とは異なる支払手段であると位置付けられることになりました。

これによって、日本の法制度のもとでは、仮想通貨の法制と既存の金融法制の間には接続性が原則として絶たれている制度設計になっています。その結果、既存の金融サービスを仮想通貨建てで行なう場合(これには、1.仮想通貨で拠出するというものと、2.仮想通貨で戻ってくるというものと、2つがあります。)にどのような規律がなされるかについて、取扱いが明確ではない状態となっています。

この取扱いを明確にしないという法設計にした背景には、今後仮想通貨がどのように発展するか見通すことが難しい中で、仮想通貨の世界を過度に金融の世界に取り込むルール設計とすることは、イノベーションを阻害することになり、日本の国益にとって望ましいものではない、という政府の高い識見に基づく判断がありました。

仮想通貨の法制が整備されていない国が大半であるという中で、日本がいち早く仮想通貨の法制の整備に着手し、まず仮想通貨を法制度上に定義したうえで、仮想通貨を成り立たせる最も基礎的なインフラである交換所のライセンス制を整備したことは、日本の金融行政の金字塔とも言える英断であります。

これは、日本社会は、法整備がないと人々が萎縮して新しいビジネスが伸びていかないという特性を持っているなかで、仮想通貨のインフラ部分の立法をすることで、仮想通貨というイノベーションに漕ぎ出していくことが、日本社会の国際競争力の向上に資するという判断を背景としています。

仮想通貨の制度インフラにいち早く着手し、仮想通貨と金融法制への接続性については今後の仮想通貨の発展に待ちたいというスタンスで仮想通貨戦略を構築しているのが日本です。

これに対して世界の中には、仮想通貨を直接規制するルールを設けなかったり、既存の資金決済法制で対応するという戦略を採用している国も多く存在します。このような戦略を採用する国は、仮想通貨と金融法制の接続性については、比較的フレキシブルに、悪く言えば場当たり的に、施策を講じることができやすいという特徴を持っているといえます。それが、いま世界でICOについてさまざまな金融当局による対応が出てきている背景にあると言ってよいでしょう。

これまで述べてきたとおり、ICOというグローバルな現象のもとでは、仮想通貨と金融法制について、いずれの方針を採用したとしても、その結論は大きく変わりません。金融法制には、世界で共通の確固としたプリンシプルが存在し、我々アドバイザーは、このプリンシプルに忠実に、案件ごとに「やって良いことといけないこと」を判断して案件づくりを行わなければならないということです。

特にこうした日本の仮想通貨法制の経緯を知らずに仮想通貨の世界に入った人の中には、日本の仮想通貨法制が金融法制との接続性を原則として絶っている状態であることに対して、法の不備であるとか欠陥であるであるとかの後知恵の評価を下す者も今後現れるでしょう。しかし、こうした仮想通貨法制度の戦略は、日本社会のイノベーションに対する総体的な態度を踏まえて、イノベーションを促進するために日本政府が放った渾身の一手なのです。

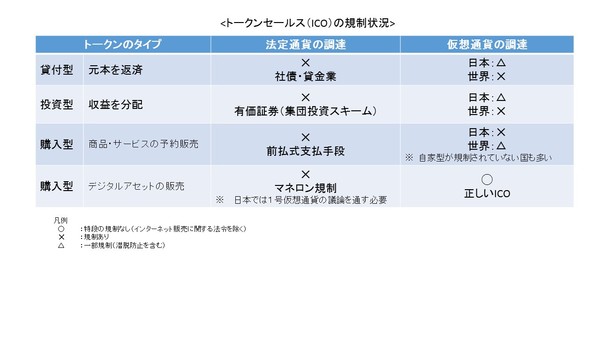

ICOの規制状況

その1とその2のお話の概要を表にまとめると、概ね下表のようになるかと思います。

正しいICO

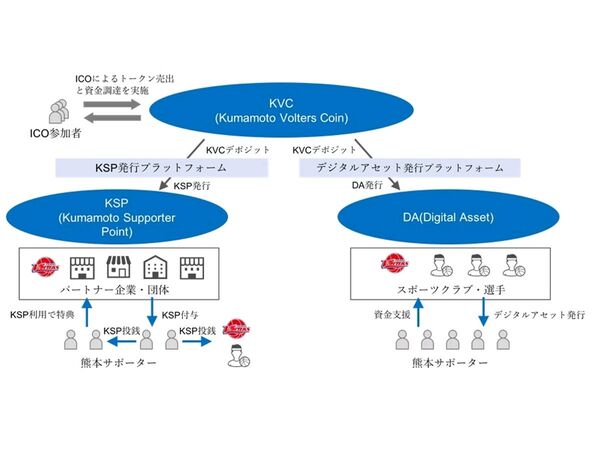

これまで繰り返し説明してきたとおり、ICOとは「デジタルトークンをリワードとして提供することで仮想通貨を調達するグローバルな購入型クラウドファンディング」のことをいいます。

上記の表で分かるとおり、ICOについて、これまでにない価値を持つ新しい現象として議論するに値するのは、現行法制のなかで、世界的に金融取引としてみなされていない領域ということになります。なぜなら、これ以外の領域は、既に金融法制のもとで予定されたものであったり、金融を成り立たせる基盤として一定の枠組みのもとに管理されなければならないものとして設定されているためです。

念のためですが、上記の表内で「×」となっている領域を行なうことが禁止されているわけではないことに注意してください。これらは規制が課されていますので、行なう場合には規制を遵守する必要があるということに過ぎません。

金融取引とみなされていない「◯」の領域について、これが規制されるべきものではないことをご説明します。ICOの反対派は、(無自覚的にかもしれませんが)おそらくこうしたものも規制の対象とするべきという主張を展開していると思われますので、このご説明は、同時にこうしたICO反対派に対する反論になっています。

拠出の証を帳簿に記録しただけのものを規制する必要はない

ICOにおいては特段の呼び方がないため「トークンを発行」と便宜的に呼んでいますが、これは実際にはブロックチェーンを用いた帳簿上の記録に過ぎません。

お寺が新たなお堂を建てるときなど、古来から広く人々にプロジェクトの資金を募る仕組みは存在していました。お寺は、拠出してくれたお金やお米などを、拠出者の名前とともに台帳に記載して管理します。拠出者は、建てられたお堂の瓦などに名前を書いてもらったり、拠出者一覧をお寺に掲示してもらったりすることで、プロジェクト実行者であるお寺からリワードをもらいます。

ICOは、古来より行なわれていたこうしたファンディングを、インターネット上で行ない、かつ拠出者名簿をブロックチェーンで管理しているにすぎません。その「拠出の証」は、これまでの帳簿と異なり、特定の第三者により管理されることを要するものではありません。また、この帳簿は名義変更が可能で、その際に特定の第三者を介在させる必要がありません。

インターネットで行なう購入型クラウドファンディングや寄附型クラウドファンディングは、世界的にも規制は行なわれておりません。なぜ資金拠出の記録台帳をエクセルや中央集権型のデータベースからブロックチェーンに切り替えただけで、規制されなければならないのでしょうか。特定のテクノロジーを利用することに対して規制をかけるというスタンスは、少なくともこれまでの金融規制において採られてきたスタンスではないはずです。仮に、ブロックチェーンへの記録が問題であるというのであれば、そこで問題視しているブロックチェーンとは、果たしてどのブロックチェーンのことを言うのでしょうか。ブロックチェーンは千差万別で、なにがブロックチェーンに該当するのかも一致する見解がありません。そうしたなかで、特定のブロックチェーンを名指しして狙い撃ちにした規制は、適正なものでしょうか。

電子トレーディングカード・電子アイテムと法的に区別することができない

ICOにおいて検討の対象としている「トークン」は、ブロックチェーン上の記録に過ぎず、これは他方において、非金融の世界で電子トレーディングカードや電子アイテムという形で既に実装されています。

こうしたものと、ICOの反対派が規制の対象とするべきであると主張するものの間には、法的な区別が困難です。これは法律上の論点としては、1号仮想通貨とデジタルアセットの境界という形で現れることになります。

すでにICOについては、マネロン規制に配慮して、実務の対応として法定通貨による調達は行なわないとしているものが大半であり、ここで定義されているICOは、電子トレーディングカードや電子アイテムが法定通貨建てで販売されることがあるという実態以上に、保守的に運用されています。

ICOの反対派は、こうした電子トレーディングカードや電子アイテムの販売を規制せよという趣旨なのでしょうか。こうしたものはこれまで金融取引とはみなされていなかったと思いますが、そのような態度は果たして適切でしょうか。電子トレーディングカードや電子アイテムを規制する趣旨ではないとすると、それらとここで規制すべきと主張している「トークン」との差は何でしょうか。「電子トレーディングカードを販売します」と言いさえすれば規制されないというルールは果たして適切でしょうか。

現行のFATFのAML/CFTの枠組みにおいて規制される対象となっていない

その1でもご説明したとおり、FATFでの国際的なガイドラインの対象となっているのは、法定通貨への転換可能なVC(Virtual Currency)です。これは、AML/CFT規制はVCの転換ノード、すなわち、「規制下にある金融システムとのゲートウェイを提供する交差点」をターゲットとするべき、という原則から導かれるものです。

トークンを販売して、その対価として仮想通貨を受領しているにすぎないのであれば、ICOは、こうした「規制下にある金融システムとのゲートウェイ」には触っていないはずです。

日本の資金決済法上も仮想通貨に該当しない

ICOで販売されるトークンは、仮想通貨で払込がなされる限り、資金決済法に定める仮想通貨に該当しないと考えることができます。

資金決済法2条5項に定義される仮想通貨には、その1でご説明した「1号仮想通貨」(不特定の者との間で金銭と交換することができて、商品やサービスの代金弁済に利用することができる財産的価値)と並んで、2号にもうひとつ以下の仮想通貨の類型「2号仮想通貨」を掲げています。

1.不特定の者を相手方として1号仮想通貨と相互に交換することができる財産的価値

であって、

2.ネットワークにより移転することができるもの

ただし、

3.電子的方法によって記録されていないものや、法定通貨や通貨建資産にあたるものは仮想通貨に該当しない

2.の要件の該当性と3.の除外要件に当たらないことは前編で説明したのと同じです。ここで問題となるのは、1.の要件ということになりますが、トークンは仮想通貨によって購入できるところです。

(a)トークンの購入者が支払いに用いる仮想通貨が2号仮想通貨である場合には、トークンは1.の要件を満たしませんし、

(b)トークンの購入者が支払いに用いる仮想通貨が1号仮想通貨である場合、そのトークンはこれを不特定の者との間で1号仮想通貨と交換することができるものでない限り、1.の要件を満たしません。

ICOの段階では、トークンはどこの取引所でも取引されていません。また、取引所の取引についてコミットを得ている状態でもありませんのでそのような取引につき予定もありません(ホワイトペーパーをご覧いただければ、まともなICOであればそのように記載されています)。

したがって、ICOにて販売するトークンは、ICOが正しく設計されている限り、2号仮想通貨の要件も満たしません。

何の規制もないのか

では、このように設計されたICOは、無法状態で何の規制も適用されないのでしょうか。

そんなことはありません。インターネットでデジタルアセットを販売するものですので、通常の購入型クラウドファンディングと同様、特定商取引に関する法律が適用されます。したがって、トークンの販売者は、広告表示規制のほか、誇大広告等の禁止などの通信販売業者に適用されるルールが適用されます。

なお、このトークンは、多くの人が取得し、そこにネットワークが生まれてトークンに需要が生まれれば、仮想通貨取引所において取り扱われるかもしれません。その場合には、その時点で、不特定の者との間で1号仮想通貨と交換することができるものとして、または法定通貨と交換することができるものとして、仮想通貨に該当することになると考えられます。その意味で、ICOで販売されるトークンは、仮想通貨の卵としてのポテンシャルをもったデジタルアセットということになります。

税務上の取扱い

適正にデザインされたICOで日本において販売されるトークンは、単なるデジタルアセットであり仮想通貨ではありませんので、その販売に際しては消費税が課されることになります。また、トークンはデジタルアセットである以上、その販売は発行者に対する売上として計上され、法人税などの課税対象となります。

なぜこのような解釈をする必要があるのか

以上のとおり、適正に設計されたICOは、単なるデジタルアセットの売買であり、現行のマネロン規制の趣旨を侵害することもなく、また仮想通貨に該当することもなく販売することができます。すなわち、通常の購入型クラウドファンディングの場合と同様、非金融取引として金融規制に服することなく行なうことができることになります。

ただし、これは無法状態であるということではまったくなく、通常の購入型クラウドファンディングとまったく同じように、特定商取引法による規制対象となります。また、デジタルアセットの販売として消費税と法人税の対象となります。

以上が「正しいICO」とこれに関する法律上の取扱いと僕が考えるものです。

一読してお分かりの方もいらっしゃるかと思いますが、この解釈は若干の目的論的な解釈が入っています。このように解釈する理由は、世界におけるICOの実務が現状、概ねこのような方向で動いているなかで、日本の法律もこの流れに沿った形で解釈しないと、仮想通貨をめぐる世界の競争に日本が置いて行かれてしまうからです。

いったいなぜ、仮想通貨をそこまで擁護しなければならないのか、と思う向きもあるかもしれません。しかし、仮想通貨は、今後の世界の動きによっては、今後の産業や資本主義にとってのゲームチェンジャーとなる可能性があります。仮想通貨というコンセプトが目指している世界観や、これが挑戦している対象のことを考えると、もちろんそのようにならない可能性も相応にあるわけですが、少なくともその可能性がある以上は、日本が世界の競争に敗れないよう、仮想通貨の卵を日本から生むことができない、または仮想通貨の卵に日本の居住者がアクセスすることができない、という状態だけは作ってはいけないと考えます。

アスキーエキスパート筆者紹介─増島雅和(ますじままさかず)

森・濱田松本法律事務所 パートナー弁護士。

シリコンバレーの法律事務所勤務を経て、金融庁監督局で金融行政に携わる傍らで日米合弁シンクタンクの研究員として日本の産業競争力向上に関する政策提言などを行う。現在は金融機関のM&Aアドバイスを主として手がける傍ら、スタートアップの事業成長支援、金融機関を含む大企業のオープン・イノベーション支援に携わる。

日本最大のFinTechインキュベーションオフィスFINOLABの運営パートナーFINOVATORS代表、日本クラウドファンディング協会理事等を務める。

※この記事はStartup Innovatorsにて9月19日に掲載された記事を編集したものです。