Moneytreeアプリユーザー1万4000人が回答、「これから求める金融サービス」についても

資産データ共有への抵抗感を軽減するには、マネーツリーが消費者意識調査

2022年12月12日 07時00分更新

キャッシュレス決済の利用が増え、マイナンバーカードなど行政のデジタル社会に向けた施策も進んでる。そうした中で消費者の金融データに対する意識はどのように変化しているのか――。マネーツリーが2022年12月8日、自社アプリ利用者およそ1万4000人を対象に行った調査結果を発表した。

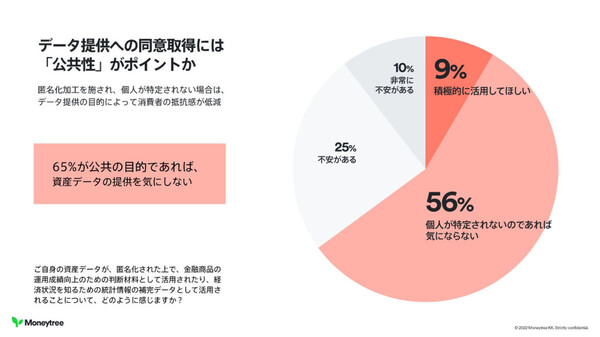

匿名で公共目的ならば「資産データを共有してもよい」が65%

マネーツリーは、ユーザーが自身の金融データを一元的に管理できる個人資産管理サービス「Moneytree」、銀行口座/クレジットカード/電子マネー/証券口座といった金融データを集約する金融データプラットフォーム「Moneytree LINK」などを提供している。

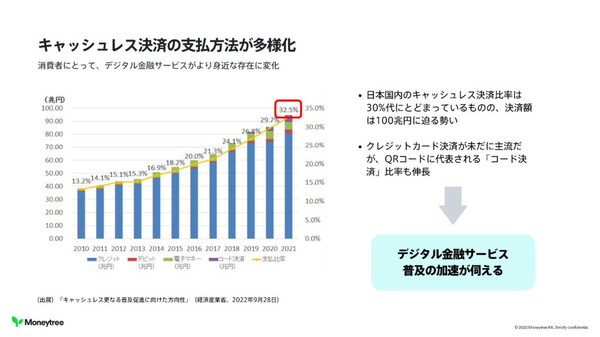

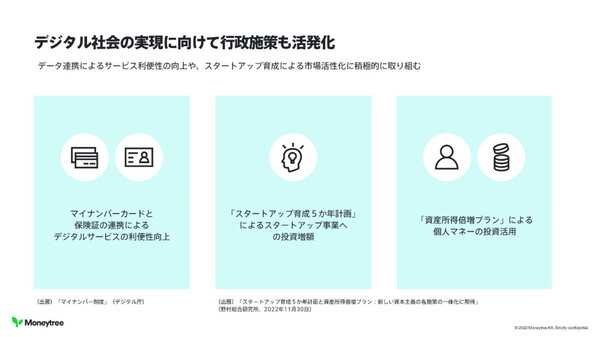

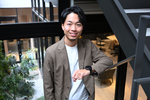

同社のビジネスディベロップメント ディレクターを務める山口賢造氏は、キャッシュレス決済の比率が30%台まで上昇していること、さらにその手法もクレジットカードだけでなくQRコード決済など多様化していることをふまえて、日本でも「デジタル金融サービスの普及がうかがえる」と現状を説明する。他方では、マイナンバーカードと健康保険証の連携による利便性向上、スタートアップ事業への投資増額、資産所得倍増プランなど、デジタル社会に向けた行政の施策も活発だ。

こうした変化を背景として、「金融データを収集/蓄積してきたフェイズから、(データを)リアルタイムに連携させてサービスに活かしていく時代に移っているのではないか」と山口氏は語る。

ただし、ここで鍵を握るのが「データの共有」だ。サービス事業者がより良い顧客体験を実現するためには消費者個人が持つ資産などの金融データを共有してもらう必要があるが、消費者側の抵抗感は強そうだ。

そこでマネーツリーでは、実際に消費者は金融データの共有についてどう感じているのか、Moneytreeアプリを利用する国内1万4000人のユーザーに対する意識調査を実施した。調査期間は2022年9月中旬。調査対象者の属性は、65%が会社員、年齢層は30~44歳が45%を占め、男女比は男性67%、女性32%だった。

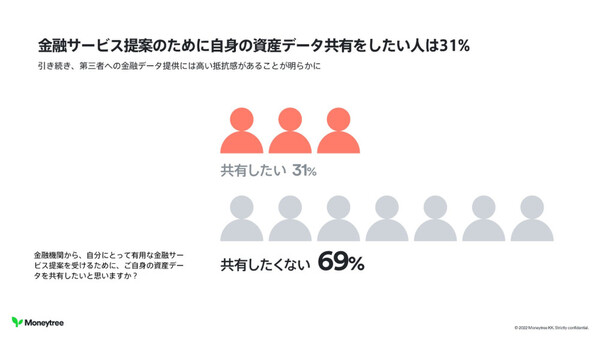

まず「金融機関からの有用な金融サービス提案のために、自分の資産データを共有したいか」という問いに対して、「共有したい」は31%にとどまり、「共有したくない」がおよそ7割という結果となった。

「利便性が高いサービスを受けるためとはいえ、資産情報というプライベートな情報を第三者に提供することへの抵抗感は、引き続き高い水準にある」(山口氏)

ただしそうした抵抗感も、データ提供の「目的」によっては和らぐという。同じ資産データの共有であっても、個人が特定できないように匿名加工されており、目的に公共性がある(行政の統計調査など)と判断できる場合は、「積極的に活用してほしい」(9%)、「個人が特定されないのであれば気にならない」(56%)と、合計で65%が共有に前向きな姿勢を示している。

こうした結果から、山口氏は「行政サービスのデジタル化が促進されているが、改善に向けては『目的の公共性』が重要ではないか」と指摘する。

投資経験とデータ共有に対する意識には相関関係が

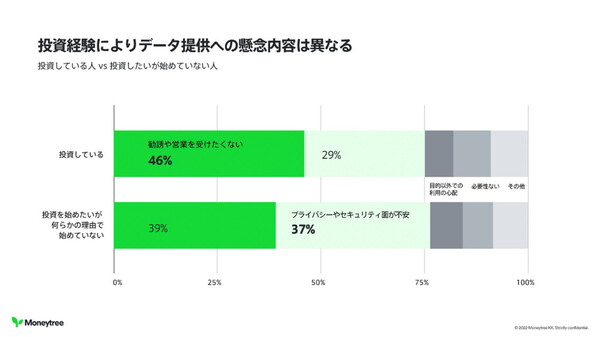

なぜ消費者は金融データの共有に後ろ向きなのか。今回の調査結果からは、投資経験や金融リテラシーの有無によって、データ提供時に感じる懸念内容が変わるということも明らかになっている。

まず、調査対象者であるMoneytreeアプリユーザーの67%が「投資をしている」と回答している。この投資をしているユーザーに「データを提供したくない理由」を尋ねたところ、46%が「(金融商品の)勧誘や営業を受けたくないため」、また29%が「プライバシーやセキュリティが不安」と回答した。

一方で「投資を始めたいがまだ始めていない」という人の回答では、「勧誘や営業を受けたくないため」が39%、「プライバシーやセキュリティが不安」が37%と、ほぼ同じレベルだった。

「投資経験がある、金融リテラシーがある人は、積極的にデジタルサービスを利用して資産運用をしようとしており、資産データがインターネット上に流通されることに慣れ始めているのではないか」「(投資経験のない人も含めて)ユーザーとの信頼関係を築くために、丁寧でわかりやすいコミュニケーションを心がけてサービスを提供する必要がある」(山口氏)

消費者が最も求めているサービスは「支出の把握」

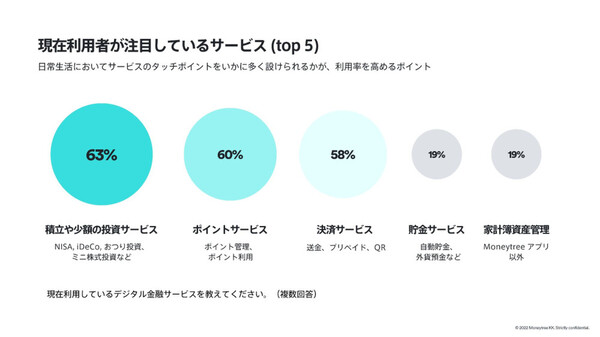

山口氏は最後に、回答者が現在注目している金融サービス、今後求められるサービスの調査結果に触れた。

現在注目しているサービスとして最も多かったのは「積立や少額の投資サービス」(NISA、iDeCo、おつり投資、ミニ株式投資など)で63%。以下、「ポイントサービス」(60%)、「決済サービス」(58%)と続く。

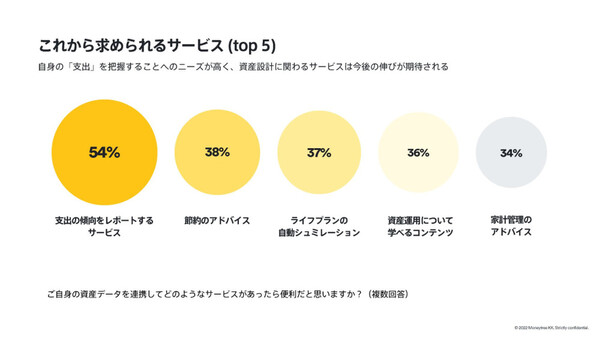

一方で、これから求める金融サービスについては、54%が「支出の傾向をレポートするサービス」と回答するなど、「自分の支出を把握したい」という消費者ニーズが強いことがうかがえる結果となった。

山口氏が「興味深い点」だと指摘したのが、「節約アドバイス」(54%)や「ライフプランの自動シミュレーション」(37%)など、「自身の資産設計を導いてくれるようなサービス」への需要がそれほど伸びていない点だ。これについては「一般的に金融リテラシーが高くないとされる日本では、お金に関する相談は(デジタルなサービスではなく)対人での丁寧なサービスを希望する人が多いのでは」と分析している。

なおマネーツリーでは、今回の調査結果のまとめとして以下の3点を挙げている。

・金融データ提供にあたっての消費者の懸念は目的により変化するが、公共性があれば積極的になる

・投資経験の有無によりデータ提供の懸念レベルや内容が異なるため、提供目的を明確にして信頼を獲得する必要がある

・消費者は支出管理のデジタルサービスを期待しているが、資産設計に関するサービスの重要性を啓蒙していく必要がある