魁!! アスキービジトク調査班R 第9回

「103万の壁」って何のこと? じつは100万と38万円にも壁がある

確定申告で悩む控除がわかる! 家族の給料はいくらまで経費にできる?

2016年01月26日 11時00分更新

青色申告なら全額経費に! 白色申告なら配偶者は最大86万円控除!

いくちょん まあハッチさんはともかくとして、具体的に専従者への支払いはどのような扱いになるのでしょう?

宮原 専従者についてはまず、白色申告と青色申告で違いがあります。白色申告の場合は経費ではなく控除となります。正式には事業専従者控除という名称です。そして、1年のうち、半年を超えてその仕事に専念している必要があります。

これ対して青色申告は給与としての経費になります。正式には青色事業専従者給与と言います。白色と違って、年度の途中から専従者になるときは、その期間の半分以上、専従していれば大丈夫です。

いくちょん 控除と経費の違いがあるのですね。

ハッチ どっちも差し引くんだから一緒でしょ?

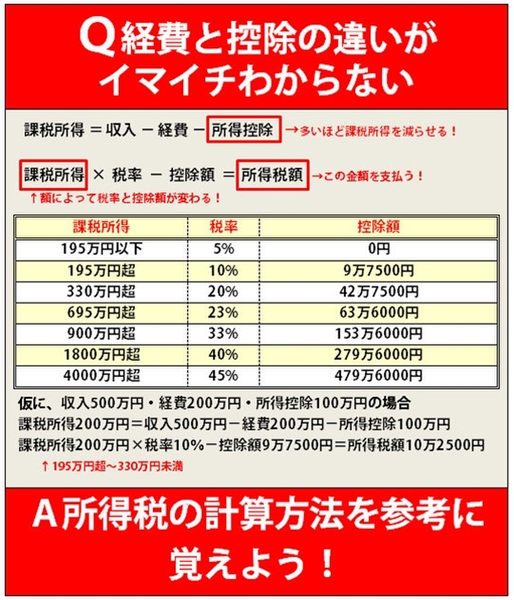

所得税の計算方法を見ると、控除の重要性がわかりますね!(ナベコ)

宮原 それが違うんです。ざっくりいうと、控除は収入とは関係なくても税金の計算上で差し引くことができますが、経費はその収入を得るためにかかったものじゃないと引けません。控除と経費の関係については、所得税を計算するときに必要ですから、試しにやってみましょう。

仮に、収入500万円・経費200万円・所得控除が諸々合わせてキリよく100万円だったとしましょうか。この場合、収入500万円-経費200万円-所得控除100万円=200万円が課税所得となります。

課税所得が195万円超~330万円未満の場合の税率は10%で、控除額は9万7500円です。この数字を元に所得税額を出しますと……。

ムラヤマ えーと、課税所得200万円×税率10%-控除額9万7500円=10万2500円が*所得税額というわけか。

*このほか復興特別所得税が上乗せされる。

ナベコ なるほど! 所得控除が多いと、税額を計算する数字の元になる課税所得を減らせる。税率と控除額はその課税所得で変わってくるから、税率が跳ね上がる額の近辺に課税所得が位置する場合は、本当に合っているか、きちんと経費や所得控除を見直すべき、というわけですね。

宮原 所得税の計算方法も表にしてみました。各自、確認してみてください。

ハッチ なるほどぉ……(えっ、みんな理解できちゃったの!?)。

壁は103万だけじゃない! 100万と38万の壁にも注目

宮原 では話を戻して、専従者についてもう少し詳しく説明しましょう。白色申告の場合、事業専従者控除です。専従者の届け出は必要ありません。収入から必要経費を引いて算出した所得から、専従者控除の算式で計算した控除額をさらに引きます。この控除は、配偶者であれば最大86万円、親族の場合は最大50万円まで控除が受けられます。

ハッチ じゃあ、自分が稼いだお金のほとんどをばーーんと嫁さんの給料にしておけば控除額も大きくなりますね!

宮原 いえ、奥さんだと控除額は最大86万円で、自分の所得の半分までです。

一方、青色専従者給与のほうは、あらかじめ『専従者がこのような仕事をして、最大いくら支払う予定です』という内容の届け出(青色事業専従者給与に関する届出書)が必要です。その金額は、他人を雇ったときに払う金額を参考にすればいいでしょう。こちらは給料ですから、その支払金額を経費として扱えます。

ハッチ じゃあ、月々10万円払ったことにしておこう(笑)

宮原 「○○しておく」というのはダメです。未払いはアウト! 実際に支払ったことを明確にするために、月々いくら支払っているという帳簿付けが必要になります。事実を残すためには、奥さんの口座へ振り込むのが望ましいですね。

さらに言うと、給料なので、金額によっては源泉徴収をしなければいけませんし、年末調整も必要です。あくまで従業員を雇った際と同じ扱いになります。

ナベコ 人の源泉徴収や年末調整をハッチさんがやるとは思えませんね(笑)

いくちょん 給料ということは、奥さんにも所得税がかかる可能性が出てきますよね?

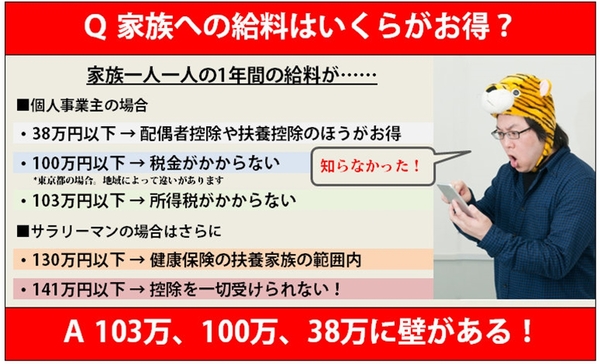

宮原 そうですね。金額によっては所得税がかかります。これがいわゆる103万の壁というものです。給料として支払っている金額が103万円を超えると所得税と住民税がかかります。ちなみに100万円から住民税はかかります。

たとえば月8万円支払ったとしたら年間96万円を経費にできます。配偶者控除だと38万円しか控除にならないので、96万円経費にしたほうが得ですね。しかももらったほうは103万円を超えていないので税金がかかりませんし。

この103万の壁、サラリーマンの場合は扶養に入るかどうかということが気になるところですが、個人事業主の場合はそもそも事業専従者について配偶者控除や扶養控除を受けることができませんので注意しましょう。

ちょっとサラリーマンのほうに話がそれてしまいますが、じつは、配偶者についてはもう2つ壁があります。まずは、130万の壁というものがありまして、年間130万円を超えると健康保険の扶養から外れてしまいます。まあ、個人事業主は扶養の概念がない国保の方がほとんどでしょうから、保険上の扶養はあまり関係ありませんかね。

そして141万の壁。103万円を超えると配偶者控除が受けられない代わりに、141万円まで段階的に控除額が減っていく配偶者特別控除というものが受けられます。その141万円を超えてしまうと、控除は何もなくなってしまうというわけです。

ハッチ 制度を理解した上で、きちんと金額決めないと、逆に損するのかぁ。

いくちょん ハッチさんが初めてまともなこと言った!

ムラヤマ 今年の冬は暖かいですしねぇ。

この連載の記事

-

第13回

ビジネス

10分で読める確定申告プチ用語事典 -

第12回

ビジネス

5分でわかる確定申告の手順 -

第11回

ビジネス

確定申告 領収書がないものを経費にする方法 -

第10回

ビジネス

意外!? 確定申告で領収書よりもレシートが重要な理由 -

第8回

ビジネス

確定申告で自宅兼仕事場の家賃・光熱費を経費にする方法 -

第7回

ビジネス

確定申告の基礎知識 「どこに何を持って行けばいいの?」 -

第6回

ビジネス

確定申告で得する年内に集める領収書はこれだ! -

第5回

ビジネス

うわっ、私の税金高すぎ!? 年内にできる節税対策はこれだ! -

第4回

ビジネス

これで減価償却は怖くない! 確定申告最大の謎を解き明かす -

第3回

ビジネス

確定申告は青色がお得! 白色から青色への変更方法を教えます - この連載の一覧へ