ことら社の構想にある決済インフラの接続対象に注目

大手銀行5社(みずほ銀行、三菱UFJ銀行、三井住友銀行、りそな銀行、埼玉りそな銀行)は、7月20日、少額・高頻度の決済・送金のインフラを構築・運営する株式会社ことらを設立したと発表した。2022年度上期には、個人間送金を取り扱うことを目指す。

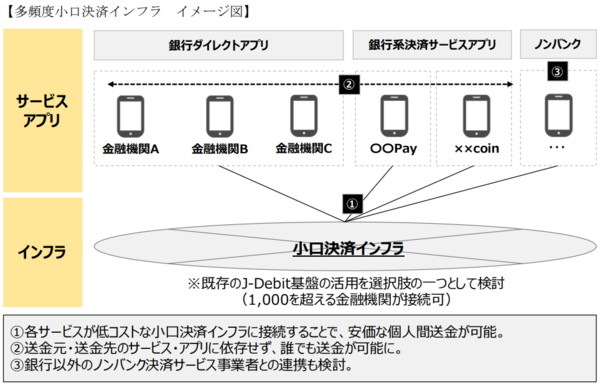

■ことら社が提供する決済インフラのイメージ

■既存のQRコード決済サービスとの比較

| サービス | PayPay | 楽天Pay | ことら(見込) |

| 主銀行 | PayPay銀行 | 楽天銀行 | メガバンク3社+りそな |

| 提携銀行 | 80以上 | なし | 1000以上 |

| 送金方法 | QRコード 携帯電話番号 PayPay ID URL 請求リクエスト |

リンク送信 | 携帯電4話番号 メールアドレスなど |

| 送金限度額 | 10万円/24時間 50万円/30日間 |

10万円/1回 100万円/1ヵ月 |

10万円程度 |

| アプリ提供 | 自社 | 自社 | 提携先 |

ことらが提供するのは、あくまでも少額決済のインフラ部分で、他の銀行および銀行以外の金融業者などの参加を促す。

また、ことらは決済・送金のためのアプリをリリースするわけではなく、すでに普及しているQRコード決済などを置き換えるものではない。少額決済・送金のためのインフラを整備することで、送金の手数料を下げ、ユーザーが利用しやすくするとともに、銀行など他の決済事業者の便宜を図るのが目的だ。

図中にある「ノンバンク」は、現状、銀行経由での入出金が必要だが、ことら社の送金インフラでは、直接送金が可能になる。

キャッシュレス決済サービスの全てをつなごうとする姿勢が現れている。

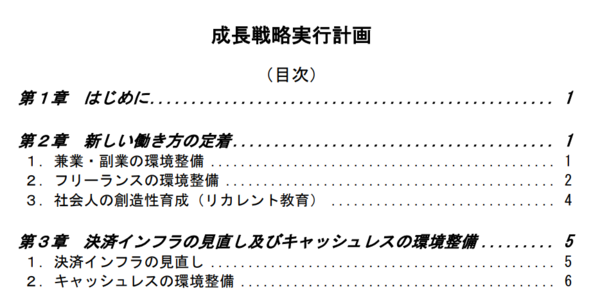

政府の成長戦略実行計画がことら社設立のきっかけ

ここで、ことらが設立された流れを簡単に見ておく。2020年7月に政府は「成長戦略実行計画」を閣議決定した。

■成長戦略実行計画

引用元:成長戦略実行計画(令和2年7月17日)/首相官邸

決済インフラの刷新や金融サービス提供までの利便性の向上を図るとともに、振込手数料の引き下げや少額決済を推し進める方針が明らかに。

2020年8月にはみずほ銀行など大手5行が、今回のことら設立を含む、少額決済・送金インフラ構築に関する「ことらプロジェクト」の合意に至る。

今後の流れだが、2022年1月にはシステムの構築を完了し、2022年度上期には個人間送金のサービスがスタート予定だ。サービス開始に向け、多くの金融機関や資金移動業者、QRコード決済サービス事業者が参加できるよう、調整が進んでいく。

多頻度小口決済の現状と問題点

なぜ今、決済システムを新たに作らねばならないのか。

それは、現在利用されている全銀システム(全国銀行データ通信システム)の問題点にさかのぼる。

全銀システムは1973年に稼働を開始し、ほぼすべての金融機関が接続して瞬時に送金する、当時としては画期的なシステムだった。しかし、システムを改修しながらも50年近く稼働し続けている間に、時流に合わなくなってしまった。振込手数料などの送金コストが長年にわたって高いままであることが問題に上がるが、専用線を使った大規模で高価なシステムのため、維持・管理にかかるコストが振込手数料などにプラスされるためだ。

さらに、問題を大きくしたのがキャッシュレス決済の拡大だ。2018年頃から本格的に普及しはじめた「◯◯ペイ」といったQRコード決済が大きく利用者を増やしていくなか、銀行口座からのチャージや受け取った電子マネーを送金するためのコストが各社にとって負担となってきた。全銀システムの手数料には公正取引委員会も注目し、全銀システムの「閉鎖性」と高止まりしている手数料の問題を解決するべきときが来ていた。

■全銀システム(銀行振込)とキャッシュレス決済の資金移動の比較

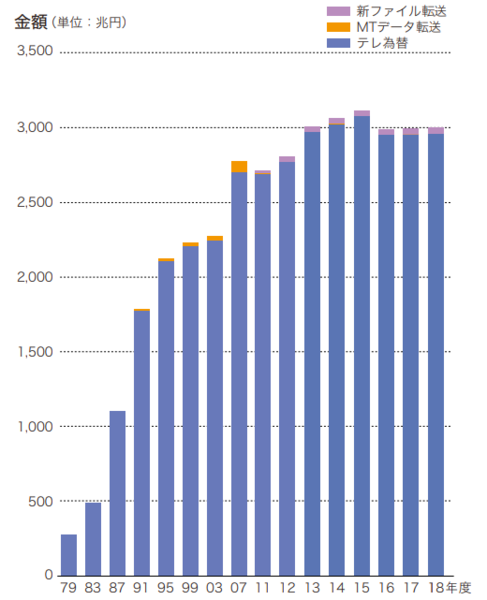

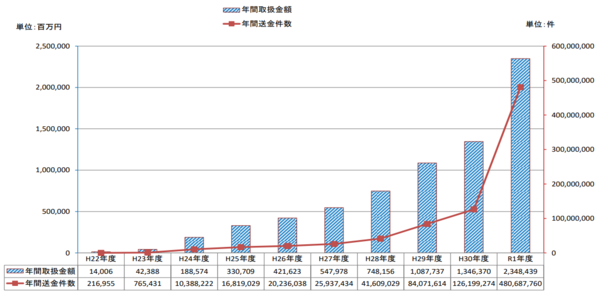

全銀システムの取扱高は年間およそ3000兆円なのに対して、QRコード決済事業者などが行なう資金移動業者の取扱高は2.5兆円と、0.1%程度だが、実績推移グラフを見ると取扱高の成長度合が大きい。

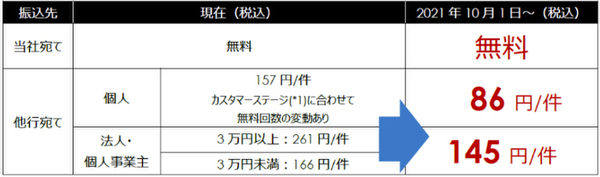

10月1日には全銀ネットの利用手数料が半額程度に引き下げられることになったが、まだまだ不十分なものだと言わざるを得ない。

従来は、3万円未満が117円、3万円以上が162円だったものが、銀行間の送金手数料が一律62円になる。各銀行は、この手数料に利益を上乗せして顧客に請求する。この値下げ手数料を各銀行は続々と発表している。

■振込手数料値下げ案内の例(GMOあおぞらネット銀行の場合)

引用元:10月1日~他行宛て振込手数料さらなる値下げ/GMOあおぞらネット銀行

本稿制作時点での個人顧客向けの最安値は、GMOあおぞらネット銀行の86円となる。しかし個人間送金アプリの場合は、手数料なしで送金することもできる

2027年ごろには、現在の第7次全銀システムに代わり、第8次全銀システムが稼働する。それまでに送金コストの問題を解決しなければならない。そのための一歩がことら社である。

当然、ことら社が構築する決済インフラは、全銀システムとは共存する。

ただし、全銀システムが金額の多寡に関わらず、受け入れるのに対して、ことら社は少額決済・送金に特化している。

送金限度額は1回10万円程度に設定され、年間20兆円とも言われる個人間決済市場への浸透を図る。送金先の特定には、携帯電話番号やメールアドレスを用いて、安価な手数料で送金するニーズを取り込む。

さらに、送金元と送金先のユーザーが別々の決済サービスやアプリを使用していても、その違いを感じさせずに誰にでも送金できるようにするという。将来的には、税金など公金収納への対応も検討しており、社会インフラとして生活に不可欠なものとなることを目指す。つまり、ことらの決済インフラができたとしても、銀行の役割はなくならず、利用者の利便性だけがアップする。

ことらが手掛ける送金インフラの特徴は「J-Debit」の活用

では、ことらはどのような方法で少額決済・送金を効率化するのだろうか。

キーワードは「J-Debit」だ。少額決済・送金のインフラ構築のベースとなるのは、デビットカードの決済に使われるJ-Debitのシステムである。

デビットカードとは、買い物時に銀行のキャッシュカードを使って決済するもので、クレジットカードと異なり、決済すると即座に銀行口座から代金が引き落とされる。口座の残高以上に使ってしまうことがなく、基本的に審査なしで使えるというメリットがある。

J-Debitは20年以上前に「金融ビッグバン」の一環として登場し、およそ1300の銀行や信用金庫など金融機関が接続している。矢野経済研究所の調査結果によれば、利用者や対応店舗は伸び悩んでいるようで「宝の持ち腐れ」状態にあると言われている。

「VISAデビット」や「JCBデビット」といった国際ブランド付きデビットカードが注目されているが、これらはVISAやJCBの加盟店で利用できるもので、クレジットカード代わりに使う。そのため、「デビットカード」という名前こそ同じだが、J-Debitとはまったくの別物である。

J-Debitのインフラを利用することで、ことらのサービスは低コストでシステムを改修でき、外部の決済事業者に安価でサービスを提供できる。一方、ことらの決済インフラを利用する事業者にとっても、送金手数料が安く抑えられ、運営費用が下がるという大きなメリットがある。また、コストが下がることで、より多くの事業者の参画を促す働きが期待できる。

■銀行系決済サービスの一覧

日本電子決済機構の「Bank Pay」やみずほ銀行の「J-Coin Pay」といった銀行系のQRコード決済サービスは、ことらのシステムに簡単に接続できる。将来的には1000以上の金融機関の参加を目指して、ノンバンクを含め、みずほ銀行など大手5行は広く呼びかけているようだ。

ビジネス的な個人間送金アプリの垣根を越える社会インフラになれるか?

ことら社のシステムは、QRコード決済など商品代金の送金手数料を下げる効果が見込めるのに加え、現在存在する個人間決済・送金アプリの問題点を解決するポテンシャルもありそうだ。

すでに個人間送金アプリはいくつも存在するが、利便性には今ひとつだ。

送金側と受領側が同じアプリを利用している必要があり、資金の流れは基本的にアプリ事業者の中で完結する。そのため、送金するにはそのアプリに入金し、受領したお金を現金にするには銀行口座への出金が必要だ。

ここで問題なのが、出金先として選択できる銀行に制限があったり、出金手数料がかかったり、そもそも出金できず、商品代金として決済に使うしかなかったりすることだ。そもそも個人間送金アプリが、全銀ネットに接続できていない課題もある。

ことら社のシステムに接続できれば、それらの問題は解決し、異なるアプリ間で送金できたり、出金手数料を軽減したり、多くの銀行に出金できたりすることになるだろう。

ことら社のシステムに参加する金融機関が増えれば、全体の利用者が増える。利用者が増えればサービスがより便利に使える。この波及効果は、参加する金融機関などがさらに増えるという好循環につながるに違いない。そうなれば、乱立状態にある決済サービスを大幅に絞り込むなどの荒療治をすることなく、利便性を上げることができそうだ。

この連載の記事

-

第7回

ASCII FinTech

りそなHDがNTT、IBMと組む“金融デジタルプラットフォーム”でメガバンクへ攻勢に出る -

第6回

ASCII FinTech

Googleがあえて”弱小な”pringを買収した狙いとは? キーワードは「Apple対抗」と「スーパーアプリ」 -

第5回

ASCII FinTech

GMOあおぞらネット銀行のAPI戦略が写す未来のフィンテックの姿とは? -

第4回

ASCII FinTech

情報銀行サービス「Dprime」を始めた三菱UFJ信託銀行の狙いと特長とは? -

第3回

ASCII FinTech

なぜ、みずほ銀行がMaaS支援?普及に欠かせない要素は何か -

第2回

ASCII FinTech

クラウド会計freeeが発行する「freeeカード Unlimited」は何が凄いのか? -

第1回

ASCII FinTech

後払いサービスの進化系「ポストプライシング」が持つ潜在能力とは? - この連載の一覧へ