Googleが、QRコード決済・送金サービスを手掛ける「pring」(プリン)を買収した狙いは何か。さまざまな新聞やウェブメディアで考察されているが、「日本での金融サービス参入」や、「Google Payの機能強化」といった部分は自明だ。

では、なぜGoogleはpringを選んだのだろうか。PayPayや楽天ペイ、メルペイなどの競合に対する「勝機」はどこにあるのか。情報を整理し、本稿で考えてみよう。

■メタップスによるpring買収発表

7月13日に、pringの筆頭株主であるメタップスが売却を発表。Googleがpringの全株式取得の意向を示し、主要株主であるミロク情報サービス、日本瓦斯、伊藤忠商事、みずほ銀行などの企業からもpringの株式を取得するようだ。8月中には、pringがGoogle傘下入りすることになる。 メタップスの議決権割合45.3%(1万株)に対する譲渡価額はおよそ49億円。

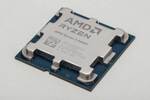

pringの国内シェアは調査結果に出てこないほど小さく見える

pringの主なサービスである個人間決済やQRコード決済は、他社比較で市場シェアが高いとは言えない。

MMD研究所が2021年1月に発表した調査結果(下図)によれば、「最も利用しているQRコード決済サービスは何か?」と個人に質問した回答に対して、43.1%の人がPayPayと答えている。

■2021年1月スマートフォン決済(QRコード)利用動向調査

18歳~69歳の男女45,000人を対象に2021年1月1日~1月4日の期間でMMD研究所が行なった調査結果

引用元:MMD研究所(https://mmdlabo.jp/investigation/detail_1919.html)

質問の選択肢にpringがなかったかもしれないが、その他の0.3%がすべてpringだったとしても、シェア差は歴然だ。国内では弱小なキャッシュレスサービスのはずなのにGoogleが目を付けた理由、pringが持つポテンシャルは、「ヤフーや楽天のように紐づくEコマースなど、系列サービスがないこと。すなわちGoogleが支配しやすい」ためではないだろうか。

Google Payのサービス拡充を考えると「スーパーアプリ化」していないサービスが欲しいはず

スーパーアプリとはひとつのアプリ、とりわけ決済機能を持つアプリを中心にさまざまなサービスが利用できるアプリのこと。例えば、PayPayはスーパーアプリ化を目指すと宣言し、タクシー配車やホテルの予約、pringのような個人間送金機能までひとつのアプリで行なえるように開発を進めている(下図)。

■PayPayのスーパーアプリのイメージ

市場シェアの順位が高いd払い、楽天ペイ、au PAYなども自社グループのサービス利用と組み合わせた決済アプリとして機能している。順位が低いメルペイやFamiPayでも、フリマやコンビニサービスの利用が前提となっている。規模が小さくてもスーパーアプリの要素が含まれているのだ。

仮にこれらの決済アプリの運営会社をGoogleが買収した場合、買収元の企業との業務提携色が濃くなってしまう。

プラットフォームビジネスとして決済基盤を持ちたいであろうGoogleにとって、支配力が及ばないのは、よろしくない。そこでpringの独立性に目を付けたとみられる。

■pringのサービスラインナップ

Eコマースやフリマ、通信インフラなどのサービスを持たず、かつ50以上の金融機関との連携機能が構築済。アプリはiOSとAndroidの両対応。個人、法人向けのソリューションがあるので、利用者の網羅率は高いといえる。

引用元:pring(https://www.pring.jp/)

Eコマースやフリマ、通信インフラなどのサービスを持たず、かつ50以上の金融機関との連携機能が構築済。アプリはiOSとAndroidの両対応。個人、法人 向けのソリューションがあるので、利用者の網羅率は高いといえる。

今回の買収によって、pringのこれらシステム基盤をGoogle Payに組み込んだり、他のGoogleのサービスと組み合わせたりして、PayPayや楽天ペイに対抗できる決済基盤が、早急に整備されそうだ。

一例として考えられるのがYouTube投げ銭での決済需要。iOSユーザーの需要を獲得できる可能性がある。iOSのYouTubeアプリで投げ銭する場合、Apple Pay経由での決済となるが、pring経由で投げ銭できれば、その分の決済手数料をGoogleが獲得できることになる。

Appleへの対抗はほかにもある。ブルームバーグ社が2021年7月に報じた内容だが、Appleが後払いサービス「Apple Pay Later」を準備しているという。Appleの決済基盤「Apple Pay」を使い、手数料無料で後払いできるサービスだ。これに対し、pringの銀行連携機能を活用すれば、後払いの支払タイミングで銀行から即時入金するサービスが提供できるだろう。

pringが手がける決済サービスは個人間送金が主役

pringは、個人決済機能を「お金コミュニケーション」とし、「おくる」「もらう」「はらう」…… と定義した送金、決済機能に重きを置いている。QRコード決済も可能だが、個人間決済重視の姿勢が特徴的だ。

また法人から個人あての送金サービス「業務用プリン」では、送金手数料の削減や業務効率化、電話番号さえあれば、24時間365日相手に着金する即時性などをウリにしている。

■法人間決済でも活用できる業務用プリン

引用元:業務用プリン(https://www.pring.jp/business/)

すでに日本瓦斯の社員が経費精算で利用するなど、実績もある。C2C(個人間)、B2C(個人・法人間)、B2B(法人間)のいずれの送金にも対応している。

Googleが手がける決済基盤「Google Pay」はクレジットカード決済が主役

一方、2015年に「Android Pay」という名称で開始し、改名した「Google Pay」は、本稿制作時点で、40ヵ国で利用できる決済サービス。クレジットカードを紐付けたり、プリペイドカードからチャージしたりなどの方法で、オンラインまたはオフラインの支払いができる。しかし、送金サービスは、米国とインドの2ヵ国を除いて利用できない。

■Google Payのイメージ

国内の法改正に対するGoogleの戦略は? 国内業者や当局の方針は?

Googleが参入しようとしている日本国内の決済関連では、大きく2つの動きが2021年にはある。

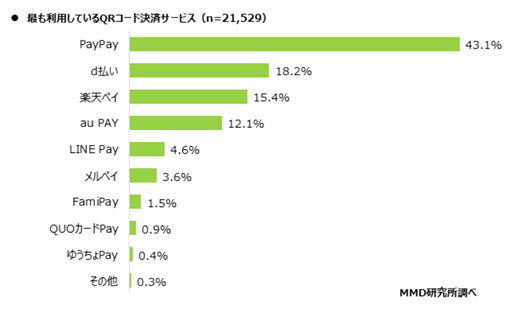

①改正資金決済法が2021年5月1日に施行されたことにより、100万円を超える「資金移動業」が営めるように

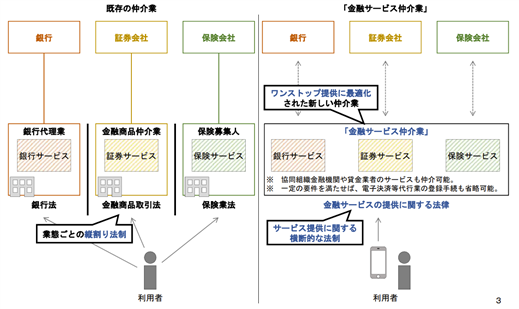

②金融サービスの提供に関する法律が2021年11月1日に施行となり、1つの業登録で、銀行、証券、保険の各商品の仲介が可能に

■資金移動業が3つの類型に分かれ100万円超の営業も可能に

引用元:資金移動業者の口座への賃金支払について/厚生労働省(https://www.mhlw.go.jp/content/11201250/000663599.pdf)

■金融サービス仲介業は銀行・証券・保険をワンストップで仲介する

引用元:金融サービスの利用者の利便の向上及び保護を図るための金融商品の販売等に関する法律等の一部を改正する法律案説明資料/金融庁(https://www.fsa.go.jp/common/diet/201/01/setsumei.pdf)

「2021年6月30日現在の資金移動業者登録一覧/金融庁」(https://www.fsa.go.jp/menkyo/menkyoj/shikin_idou.pdf)によれば、pringは100万円以下の送金サービスが提供できる第二種資金移動業となっている。Google傘下入り後、100万超が可能な第一種資金移動業を登録するのか。また金融サービス仲介業にも視点が向くのだろうか。

米国の巨大IT企業が日本国内の金融サービスに本格参入しようとする今、金融庁をはじめとする金融当局の方針はどうなるのか? 競合として迎え撃つ国内決済業者の対抗策は?

Google、国内キャッシュレス事業者、そして金融当局の「三つ巴」ともいえるフィンテック領域の動向に目が離せない。

この連載の記事

-

第8回

ASCII FinTech

PayPayと金融機関を直接つなぐかもしれない、メガバンクが合同設立したことら社の決済インフラ -

第7回

ASCII FinTech

りそなHDがNTT、IBMと組む“金融デジタルプラットフォーム”でメガバンクへ攻勢に出る -

第5回

ASCII FinTech

GMOあおぞらネット銀行のAPI戦略が写す未来のフィンテックの姿とは? -

第4回

ASCII FinTech

情報銀行サービス「Dprime」を始めた三菱UFJ信託銀行の狙いと特長とは? -

第3回

ASCII FinTech

なぜ、みずほ銀行がMaaS支援?普及に欠かせない要素は何か -

第2回

ASCII FinTech

クラウド会計freeeが発行する「freeeカード Unlimited」は何が凄いのか? -

第1回

ASCII FinTech

後払いサービスの進化系「ポストプライシング」が持つ潜在能力とは? - この連載の一覧へ