2021年7月1日に、三菱UFJ信託銀行が開始した情報銀行サービス「Dprime」(ディープライム)を、読者の皆さんはご存知だろうか。

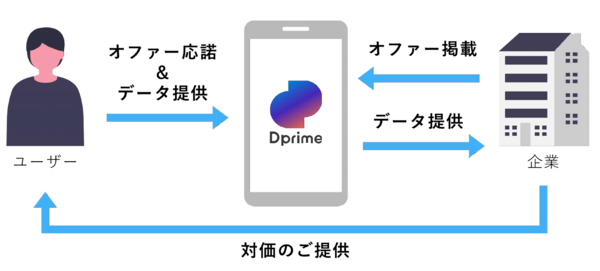

情報銀行とは、個人から受け取ったパーソナルデータを、その個人の同意下で企業に提供するサービス。提供した対価として、お金やサービス優待券などが受け取れる。個人ユーザーはスマートフォンを使って情報銀行を利用する。

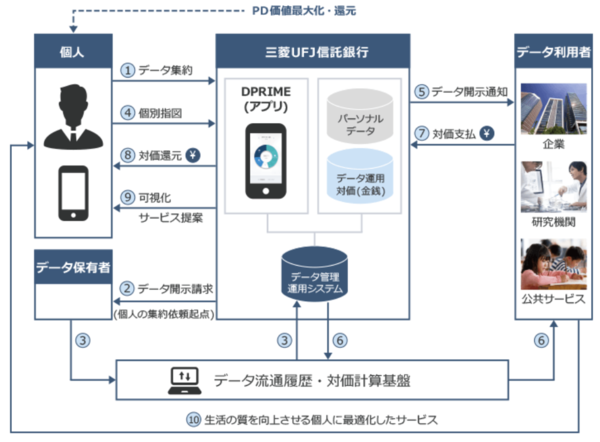

■Dprimeのイメージ

本サービスでは、Dprimeが個人と企業とをつなぐ仲介役となる。2021年7月現在、情報への対価は企業のサービス優待券が主で「お金」がもらえることはない。またスマートフォンアプリはiOS向けのみ提供。

仲介役が存在せずとも、そもそも我々はオンラインショップでの買い物、ネットバンキングの利用、クレジットカード申込等々で、企業に対して個人情報を直接提供しているじゃないか、という声が聞こえてきそうだ。だがこのとき、技術的にはかかわる事業者が多いほど、障害点が増え、サービスが止まったり、情報が流出したりするリスクも高まる。

そもそも誰が情報銀行を求めているのか。また、背景にある課題や技術的な特長は何だろうか。本稿でまとめた。

■用語解説

「パーソナルデータ」

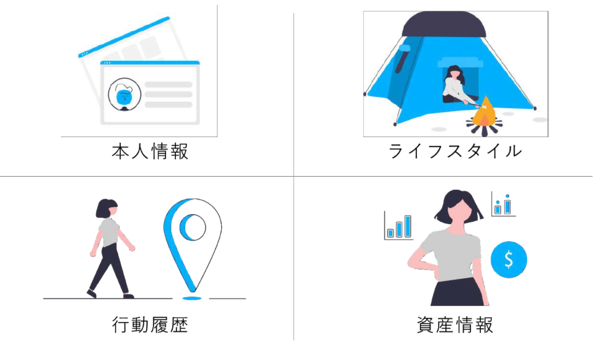

名前や住所などの個人を特定できる「個人情報」に加えて、IT機器やインターネット利用で集めた情報のうち、個人を特定するには至らないが、その個人が利用した履歴がデータとなっているもの。

例)名前、性別、住所、オンラインショップの商品閲覧履歴、ウェアラブルデバイスで記録した運動量、位置情報の時系列で記録した行動履歴

パーソナルデータの開示可否をユーザー別・項目別・企業別に制御する特長

まず機能を見てみよう。三菱UFJ信託銀行は、概念的なシステム構成を公表している(下図)。しかし、具体的なデータ制御方式を公表していないので、一般的なシステム設計の考えに基づいてまとめてみた。

■Dprimeの全体像

引用元:データ流通ビジネス「情報銀行」サービスとは?/三菱UFJ信託銀行(https://www.tr.mufg.jp/ippan/efforts/0001.html)

Dprime、ひいては情報銀行のシステムを実装するのに、最も必要な工夫は「パーソナルデータの開示可否の正確な制御」だろう。

それ以外、以下にまとめた機能は、「アンケート回答者に対価を支払い、回答結果を企業に提供する」マーケティング支援システムのようなものといえる。

●Dprimeが持つシステム機能

〇個人側(スマホアプリ)

・パーソナルデータを登録する

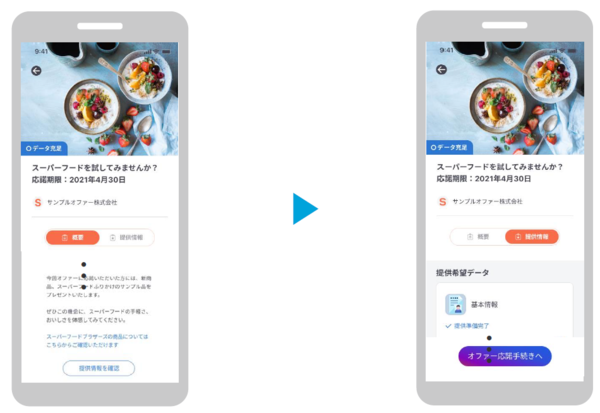

・企業からのオファーに答える

・パーソナルデータの開示有無を決める

・対価を受け取る

■パーソナルデータを企業に開示する操作

〇企業側

・個人ユーザーにオファーを出す

・開示可能となったパーソナルデータを受け取る、統計分析レポートを見る

・個人に支払う対価を決める

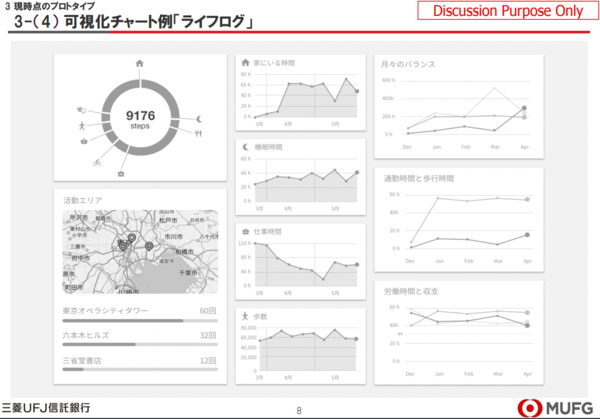

■統計分析レポートの例

引用元:【DPRIME(ディープライム)】概要ご紹介資料/三菱UFJ信託銀行(https://www.kantei.go.jp/jp/singi/it2/detakatuyo_wg/dai2/siryou1-1.pdf) 2018年9月現在のプロトタイプ時点でのレポートイメージであるため、2021年7月現在では異なる可能性がある。

ここで気になるのは、三菱UFJ信託銀行がどのような工夫でシステムのパフォーマンスを支え、ミスを防いでいるのかだ。

個人ユーザーが登録したパーソナルデータは、通常マスターデータとして記録される。そのマスターに対して、項目ごとに、企業に提供可能か制御するトランザクションデータが必要になる。ただしこの場合、データ量は指数関数的に増えてしまう。

具体的には【パーソナルデータの項目数】×【個人ユーザー数】×【Dprimeを利用する企業数】の数だけのトランザクションデータが必要になる。ビッグデータ関連のITソリューションが増えているとはいえ、システムのパフォーマンスに影響するため、データ設計の工夫が必須だ。

特に厄介なのは、パーソナルデータの項目が増えたとき。当然ユーザー側の初期設定は「開示せず」になるはずなので、ユーザー数と企業数の分だけ、トランザクションデータを挿入する初期化が必要になる。この初期化を行うときに、データ挿入が失敗すると、ユーザーの同意制御が正しくできなくなってしまう。

企業がシステムをバージョンアップしたときに、見えていけないデータが見えてしまった、。というのは初期データ投入ミスで起こるシステムあるあるだ。

この点、三菱UFJ銀行では例えば上場企業の株主の名簿管理を行う業務で、大量の個人情報を管理しながら、書類送付対象を過不足なく制御するなどのシステムを利用・構築している。

業務利用しているシステムのノウハウが、情報銀行のデータ制御にも役立てられているだろうし、似たような業務経験があることは信頼にもつながってくる。

情報銀行を求めているのは個人ではなく企業である理由

情報銀行の仕組みの説明では「パーソナルデータ」は「お金」にたとえられる。どちらも「銀行」に預けるものだからわかりやすいが、パーソナルデータにはお金と違う性質がある。それは、無意識のうちに流通する性質だ。

お金の場合は、店で物を買う、サービスを利用する対価として「確実」に支払い、保管や運用のために銀行にお金を預ける。

ではパーソナルデータの場合はどうだろうか。少しでもプライバシーを守るべく、「位置情報をオフにする」「サービス利用時の個人情報取得同意を最低限なものにする」などの対策ができるが、インターネット上で送受信されているため、無意識のうちのパーソナルデータが相手に渡っている。

当然、企業側はプライバシーポリシーを定めて、目的以外の利用をしない約束を個人に届けている。情報流出があった場合には、メディアに出演して謝罪することもある。しかし、すべての企業が約束を守っているかというとそうではない。悪意の有無にかかわらず、個人から取得したパーソナルデータが流通してしまうことはこれまでもあったし、これからもあるだろう。

■情報銀行を通じて企業に届けられるパーソナルデータ

目下、プライバシーを守りたい個人ユーザーの意識が高まるにつれ、誠実にビジネスを行っている企業ほど、パーソナルデータが取りづらい状況になりつつあるのが課題だ。

そんなとき、ビジネスを進めて利益を上げていくために、データが取りづらい課題を解決してくれるのが、情報銀行となる。

消費者への還元がうたわれているが、実質的に、情報銀行を第一に欲しているのは企業であるといえる。

「銀行ブランド」で個人ユーザーの信頼感を醸成できるのか?

このようなパーソナルデータ利用については、「GAFA」を代表するアメリカのIT企業が、独占して収集・利用するのは適切ではないという批判の声が上がって久しい。

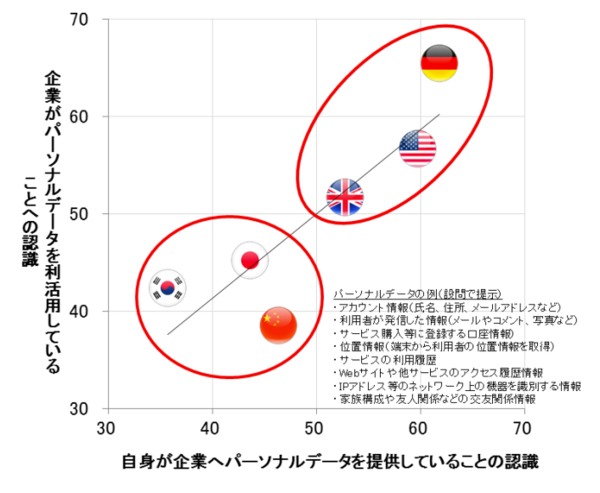

2017年に総務省が発表した「安心・安全なデータ流通・利活用に関する調査研究の請負報告書」(https://www.soumu.go.jp/johotsusintokei/linkdata/h29_02_houkoku.pdf)によれば、「企業へのパーソナルデータ提供や利活用している認識を持っているか?」という問いに対し“日本は提供に関する認識は低いが利用を許容する傾向にある”という結果が出ている。

■企業へのデータ提供・企業のデータ利活用に対する認識マッピング

引用元:安心・安全なデータ流通・利活用に関する調査研究の請負報告書/総務省(https://www.soumu.go.jp/johotsusintokei/linkdata/h29_02_houkoku.pdf)

その一方で、“3割~4割の消費者がパーソナルデータの提供について消極的である点に課題がある”とし、条件の透明化・明確化が必要であると、同報告書は述べている。

これらの結果や社会状況をふまえると、三菱UFJ信託銀行が情報銀行ビジネスを行う優位性が見えてくる。やはり金融機関として「銀行ブランド」の存在が大きいのだろうか。

銀行とそれ以外とが情報銀行サービスを行うときのイメージがどう異なるか。現段階でそのような調査結果は見つけられなかったが、一般的な消費者が持つ銀行のイメージは悪くないはずだ。たとえパーソナルデータの利用・開示範囲を遵守していたとしても、広告代理店やGAFAのようなインターネット系企業が行うより、個人の信頼を得やすいはずだ。信頼は情報銀行に集まるデータの品質にも比例するので、重要な要素だ。

パーソナルデータを提供して対価を得るのが当たり前となる日は来るのか?

「あなたのパーソナルデータを売ってください」と言われたら、読者の皆さんはどのような気持ちになるだろうか。

おそらく自分のプライバシーを侵害されている感じがして嫌な気分になるだろう。これはDprimeのキャッチコピーが“データを可能性に変えよう”や“僕の情報を託すと、僕の未来は変わりますか?”と回りくどい表現になっている原因でもある。

■データが可能性になる具体例:自分に合うデータが受け取れる

首相官邸が2019年に発表した「我が国におけるデータ活用に関する意識調査」(https://www.kantei.go.jp/jp/singi/it2/detakatuyo_wg/dai6/siryou1.pdf)によれば、我々の生活がよりよくなるために、データ提供をしてもよいと考える人は全体の4割を超えている。

当然、悪意のある企業が、情報銀行から受け取ったパーソナルデータを目的外に利用したり、ハッキングなどにより情報が流出したりする可能性はゼロではない。同調査結果でもプライバシー保護、流出悪用がないことを最も気にしていることが分かっている。また、10代~20代の男性で年収が多く、公共意識や社会貢献意識、プライバシー意識が高い人がサービス内容をよく理解したうえで使いたい、という意向が示されている。

「対価と交換にパーソナルデータを提供して、身の回りのサービス向上に役立てています」と、「銀行に預金しています」のそれぞれが、当たり前のように言える日は来るのだろうか。プライバシー管理と便利な生活実現の両立ができるソリューションや、情報銀行の認知度向上に期待したい。

この連載の記事

-

第8回

ASCII FinTech

PayPayと金融機関を直接つなぐかもしれない、メガバンクが合同設立したことら社の決済インフラ -

第7回

ASCII FinTech

りそなHDがNTT、IBMと組む“金融デジタルプラットフォーム”でメガバンクへ攻勢に出る -

第6回

ASCII FinTech

Googleがあえて”弱小な”pringを買収した狙いとは? キーワードは「Apple対抗」と「スーパーアプリ」 -

第5回

ASCII FinTech

GMOあおぞらネット銀行のAPI戦略が写す未来のフィンテックの姿とは? -

第3回

ASCII FinTech

なぜ、みずほ銀行がMaaS支援?普及に欠かせない要素は何か -

第2回

ASCII FinTech

クラウド会計freeeが発行する「freeeカード Unlimited」は何が凄いのか? -

第1回

ASCII FinTech

後払いサービスの進化系「ポストプライシング」が持つ潜在能力とは? - この連載の一覧へ