年収の壁が103万円から「160万円」に拡大、学生アルバイト向けの新制度も

2025年の年末調整改正、40~50代社員と企業は要注意 “駆け込み訂正”の懸念も

2025年10月06日 09時00分更新

2025年10月に入り、多くの労務担当者が「年末調整」の準備に着手する時期となった。今年の年末調整は、税制改正の影響を受けて、大きな変更が加えられている。

注目すべきは、年収の壁が103万円から「160万円」に引き上げられたこと、そして、学生アルバイト向けに新たな控除が新設されたことだ。税理士の辻喜子氏は、「労務担当が対応に奔走する、というよりも、従業員自身が正しく理解することが重要な改正」だと語る。

【2025年度・税制改正のポイント】

・基礎控除の引き上げ(48万円→58万円)

・給与所得控除の最低保障額の引き上げ(55万→65万)

・「基礎控除の特例」の創設

・「特定親族特別控除」の創設

今年の年末調整の要点および実務上の注意点を、フリー(freee)が2025年10月2日に開催した労務担当者向けのセミナーから紹介する。

年収の壁が103万円から「160万円」に

まずは、税理士法人つばめの辻喜子氏が、押さえておくべき年末調整の要点について解説した。

要点のひとつ目は、人材不足が深刻化する中で“働き控え”を生んでいた「年収の壁」の引き上げだ。

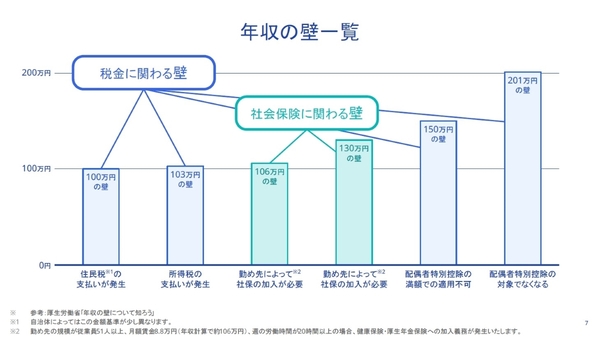

年収の壁とは、一定の収入額を超えると税金や社会保険料の支払いが発生し、手取りが減ってしまう境界線を指す言葉だ。今回の税制改正では、所得税の支払いが発生する「103万円の壁」が見直された。これまで、家計を支える納税者は、配偶者や子どもなどが年収103万円以下であれば、所得から一定の金額を控除することができていた。

この「103万円」という数字は、誰にでも適用される「基礎控除」が48万円、給与所得者に適用される「給与所得控除」が55万円という内訳だった。今回の改正では、基礎控除が58万円(基本額、合計所得が2350万円以下の場合)に、さらに給与所得控除の最低保証額(給与収入190万円以下が対象)が65万円に引き上げられた。

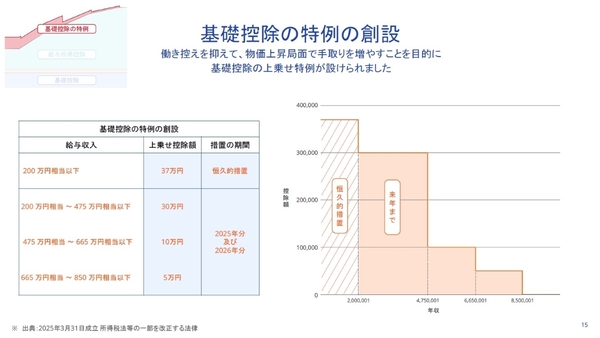

加えて、58万円の基礎控除に加算する「基礎控除の特例」が創設された。給与収入200万円相当以下であれば、恒久的措置として37万円の控除が上乗せされる。加えて、2025年分と2026年分の2年間のみ、475万円相当以下には30万円、665万円相当以下には10万円、850万円相当以下には5万円と、段階的に控除の加算措置がある。

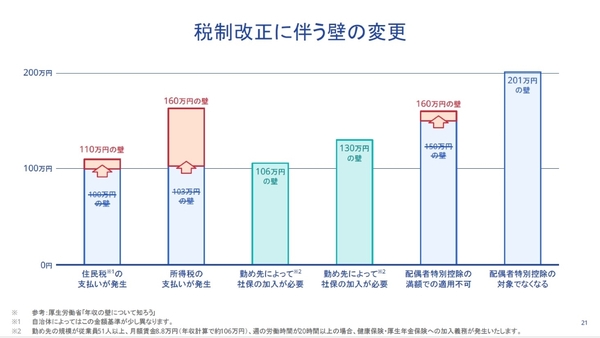

こうした改正の結果、所得税の支払いが発生していた103万円の壁は「160万円の壁」へと変わった(基礎控除58万円+給与所得控除65万円+基礎控除特例37万円)。なお、給与所得控除の10万円引き上げの影響で、住民税の支払いが発生する100万の壁は「110万円の壁」に、配偶者特別控除が満額適用できなくなる150万円の壁も「160万円の壁」に、それぞれ変化している。

ただし、社会保険への加入が必要となる「壁」には変更がない点には注意が必要だ。「今回の改正によって、年収が増えていくと、所得税の壁より先に『社会保険の壁(130万円)』にぶつかることになる」と辻氏は説明する。

また、今回の税制改正は、所得税は月次の給与計算ではなく2025年の年末調整から、住民税については2026年6月から適用される。

学生アルバイトの壁も年収188万円に拡大

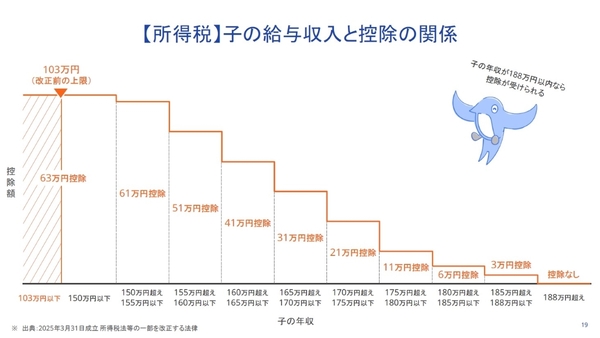

もうひとつの大きな変化が、学生アルバイトを対象とする「特定親族特別控除」の創設だ。子どもがいる世帯の税負担を緩和すると同時に、労働力不足を補う目的で設けられている。

これまで、大学生などの子ども(19歳以上23歳未満)の給与収入が103万円までであれば、親は63万円の扶養控除を受けることができていた。一方で、103万円を1円でも越えてしまうと、扶養控除を受けられず、本人に所得税が課せられた。

今回の改正で、63万円の控除を受けられる子どもの給与収入が150万円に拡大。また、控除額は徐々に減少するものの、年収188万円までは控除を受けられるようになっている。