りそなホールディングスが新たな金融デジタルプラットフォーム開発を発表した。

API(Application Programming Interface)を用いて、オープンなインフラを提供するとし、NTTデータ、日本IBMと共に構築を進める。そのために必要な覚書を7月14日に3社が締結した。りそなグループの狙いは何か。NTTデータと日本IBMが持つソリューションをどのように活用するのか。

りそなグループの狙いは何か。NTTデータと日本IBMが持つソリューションをどのように活用するのか。プレスリリースを元に詳細をまとめた。

プレスリリース情報

りそなホールディングス、NTTデータ、日本IBMの3社連名での発表

https://www.resona-gr.co.jp/holdings/news/hd_c/detail/20210714_2193.html

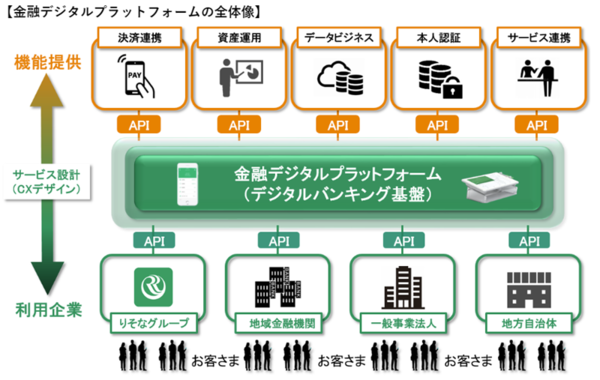

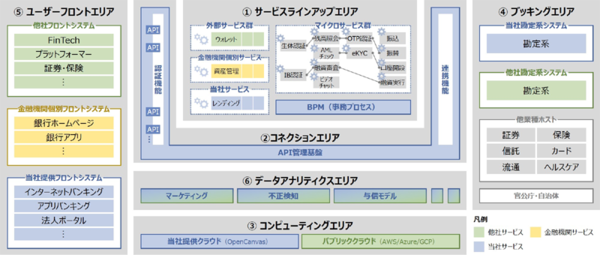

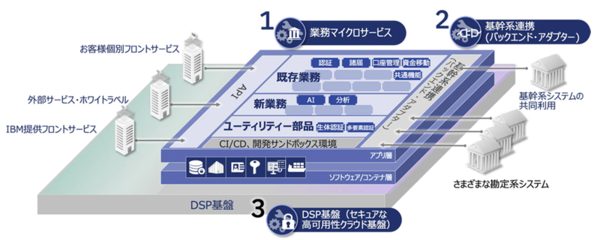

■金融デジタルプラットフォームの全体イメージ

3社が開発を進める金融デジタルプラットフォームでは、APIを介して、決済機能、資産運用、データビジネス、本人認証などのサービスを提供する。りそなグループを始めとした金融機関、一般の事業者、地方自治体など利用組織が相互に接続して、最新の金融サービスを利用するためのオープンなインフラとして機能する。

利用企業や機能はこのプラットフォームに用意されたAPIを利用するため、イチから開発するより、接続するシステムの開発コストや開発期間を抑えられる。りそなグループはみずほ、三菱UFJ、三井住友の各メガバンクを追い上げ、地方銀行に対しての優位性確保を目論む。

また、フィンテック企業が自社サービスを開発する際、そのプラットフォームとして提供し、利用されることを目標としている。

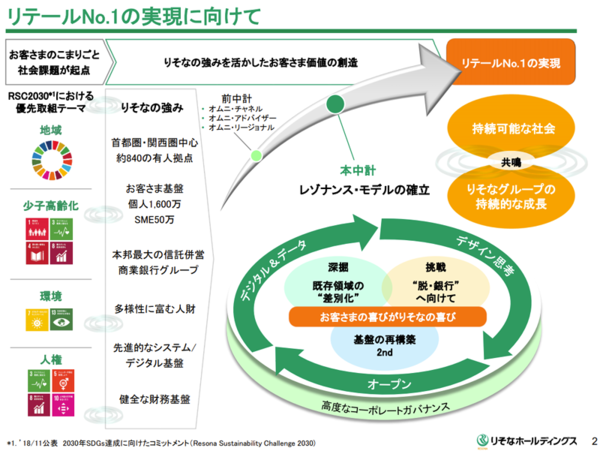

りそなHDの特長とは? 3メガバンク(みずぼ、三菱UFJ、三井住友)との違いは?

リテール業務に強く利益率は高いものの、メガバンクに比べて売上規模が小さい特徴があるりそなグループ。新たに構築する金融デジタルプラットフォームでフィンテック企業の技術を地銀や信金など小規模な金融機関や一般企業などに提供することで、非連続的な成長を狙っているのではないだろうか。

りそなグループには以下の2つの特長がある。これらはIR説明会資料からも読み取れる。

特長① 業務粗利益(売上)規模は小さいが利益率は高い

特長② 人口集中地域に店舗数が多く、地域密着型で小回りがきく

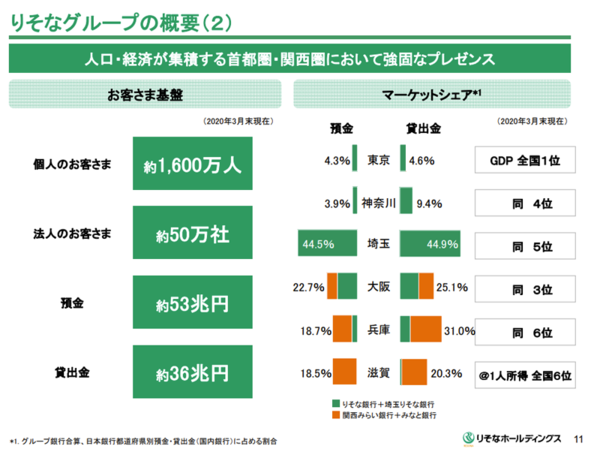

■りそなグループの顧客基盤とシェア

引用元:個人投資家向けIR説明会資料 2021年2月 『リテールNo.1』の実現に向けて/りそなホールディングス(https://www.resona-gr.co.jp/holdings/investors/kojin/seminar/pdf/210222.pdf)

業務粗利益(売上高)を比べてみると、2020年度の三井住友フィナンシャルグループの業務粗利益が2兆8062億円なのに対し、りそなホールディングスは6391億円とおよそ5分の1程度でしかない。一方、有人店舗数は首都圏と関西圏に集中し、地域密着型運営となっている。

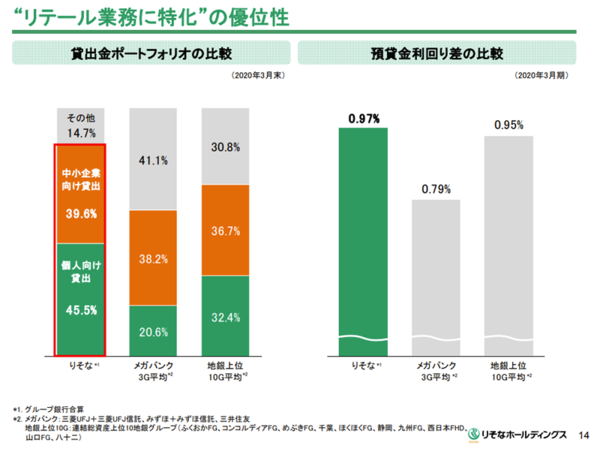

■りそなホールディングスの貸出金ポートフォリオと利ざや比較

貸出金のポートフォリオでは、個人や中小企業向けの融資比率が高い。3メガバンク平均ではおよそ58.9%なのに対して、りそなグループではおよそ85.3%。地銀の上位10行の平均が約69.2%なのと比べても、地域密着型で、リテールや地元企業に対する強みがある。

そのため、預金金利と貸付金利の差が大きい。利ざや(預貸金利回り差)は、3メガバンク平均がおよそ0.79%なのに対して、りそなグループはおよそ0.97%だ。地銀上位10行の平均であるおよそ0.95%よりも高い。0.数%の差ではあるが、数十兆円を超える貸出金がある銀行にとって、この差は大きい。

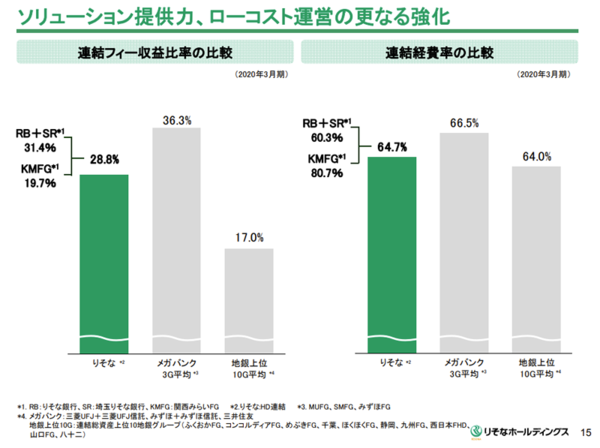

■りそなグループの収益率と経費率の比較

また業務効率化が進んでおり、経費率が低い。3メガバンクの経費率が平均約66.5%なのに対して、りそなグループはおよそ64.7%となっている。

NTTデータの「Open Service Architecture」とは?

りそなが進める金融デジタルプラットフォームのアプリケーション基盤には、NTTデータが大きな役割を果たしそうだ。プレスリリース中で言及がある「Open Service Architecture」は、2020年7月にNTTデータが提供開始した銀行・保険・証券向けアーキテクチャーだ。

■Open Service Architectureの構成イメージ

引用元:Open Service Architecture/NTTデータ (https://www.nttdata.com/jp/ja/lineup/open-service-architecture/)

これまで日本の金融システムは高い品質と信頼性を誇ってきた。NTTデータもすでに国内金融機関のインフラとなるネットワーク「ANSER」を持ち、ほとんどの金融機関が接続している。しかし、昨今の状況に鑑みるに、ポストコロナを見据え、デジタル化を強力に推し進める必要が出てきた。それをアーキテクチャーの面から推進するのが、今回の金融デジタルプラットフォームだ。このプラットフォームは「Open(オープン)」をキーワードに、3つの特徴がある。

① Open Platform

NTTデータは勘定系システムのパッケージソフト「BeSTA」を地銀向けに開発しており、そのシェアは国内一だ。BeSTAの動作インフラとしてANSERに加えオープン基盤を選択できることで、コスト削減を目指す。さらに、自社だけでなく、他社の勘定系をオープン基盤経由で利用できる。

② Open API

200以上のAPIを提供する「APIマーケットプレイス」から利用可能で、セキュリティーや相互運用性(インターオペラビリティー)にも十分注意されている。

例えば横浜銀行では、既存のBPM(ビジネス・プロセス・マネジメント)基盤と組み合わせて、事務作業の大幅な効率化を達成。例えば、住所変更手続きでは年間で約8600時間の業務時間を削減した。

③Open Innovation

NTTデータの金融ネットワークはほとんどの金融機関に加え、LGWANという行政ネットワーク経由で地方自治体とも接続している。このメリットを活かし、フィンテック企業などのOpen APIを金融機関や自治体に提供する。金融機関や自治体の持つ膨大なデータの活用が強力に推進できる。

日本IBMが支援する「りそなグループアプリ提携基盤」とは何か?

このような金融デジタルプラットフォームは、突然登場したものではない。りそなグループの構想に日本IBMが協力して構築した「りそなグループアプリ提携基盤」が前身と考えられる。

「りそなグループアプリ提携基盤」とは、りそなグループが提供するスマホ向けアプリの作成・配信・運用プラットフォームだ。ここに各社のシステムをつなぐことで、アプリが簡単に利用できる。

この基盤は、日本IBMが金融機関に提供する「IBM Digital Services Platform for Financial Services」(以下、DSP)が元になっている。

金融デジタルプラットフォームを構築するにあたり、NTTデータと日本IBMとどのような棲み分けを行うのか、プレスリリースには明記されていない。APIなどNTTデータのソリューションと重複する部分もあれば、データベースなどがあるソフトウェア/コンテナ層はDSPにしか表現がないものもある。どのような組み合わせとなるか興味深い。

■DSPのイメージ

引用元:オープン・ソーシング戦略フレームワーク/IBM(https://www.ibm.com/jp-ja/industries/banking-financial-markets/digital-shift-next-generation-architecture?_ga=2.207616467.1998428924.1628192589-1744707646.1628192589)

DSPは、金融サービスに必要な機能を専用クラウド上でオープンに利用するためのもので、①業務マイクロサービス(ABA:API Banking Application)、②基幹系連携機能(バックエンド・アダプター)、③DSP基盤(セキュアな高可用性クラウド基盤)の3つの部分から成り立っている。

①業務マイクロサービス

インターネットバンキングで提供されているユーザー認証、住所変更などの届け出、残高照会や入出金明細など口座管理、振込や振替などの資金移動といった機能を部品化して提供する。

②基幹系連携機能

業務マイクロサービスを各金融機関の勘定系システムに適応させるための仕組み。勘定系システムは金融機関によって異なっており、業務マイクロサービスはそのままでは利用しづらい。そのため、基幹系連携機能によって違いを吸収する。

③DSP基盤

IBMの提供するクラウド上に置かれ、業務マイクロサービスと基幹系連携機能が動作するベースとなる。障害に強い高可用性とともに、通信時およびデータ保存における安全性などを重視したシステム設計・運用となっている。

地域密着型の特徴を活かしたデジタル戦略は成功するのか?

日本のインターネットバンキング利用者は、根強い現金志向のせいもあってか、北欧などと比べると数分の1程度にとどまっている。この環境において、金融デジタルプラットフォームは、りそなグループがメガバンク3行に対して存在感を示すだけでなく、日本の金融分野が他の先進国に遅れを取らないためにも重要な役割を果たすだろう。ただ、この動きはメリットだけをもたらすわけではない。

日本では、インターネットバンキングなど一般利用者に関係する部分でのデジタル化があまり進まないうちに、店舗削減の動きが加速しつつある。銀行間でATMを共用したり、コンビニATMでの利用促進が進んだりすることで、現金の取り扱いについては店舗を削減しても利便性の低下は免れている。その上、金融システムのデジタル化が進むことで、店舗を持たないネット銀行の利用者が増え、それ以外でも店舗に来なくてもできる手続きが増えてきた。

店舗削減が大幅なコストダウンにつながるのは確かだが、りそなグループについては地域密着型という特性がある。店舗が減れば、どうしても銀行と中小企業・個人の距離は開いてしまう。そこをどのように解決していくのか。金融デジタルプラットフォーム構築に関わる3社のうち、直接の顧客との接点をもつ、りそなグループの舵取りが問われることになろう。

■リテールNo.1の実現にかかせないデジタル&データ戦略

引用元:中期経営計画(2020年度~2022年度)~ レゾナンス・モデルの確立 ~/りそなホールディングス(https://www.resona-gr.co.jp/holdings/about/strategy/pdf/20200512_2a.pdf)

2020年度~2022年度中期経営計画の先にあるゴール「リテールNo.1」のカギは金融デジタルプラットフォームの成否が握っているはず。

この連載の記事

-

第8回

ASCII FinTech

PayPayと金融機関を直接つなぐかもしれない、メガバンクが合同設立したことら社の決済インフラ -

第6回

ASCII FinTech

Googleがあえて”弱小な”pringを買収した狙いとは? キーワードは「Apple対抗」と「スーパーアプリ」 -

第5回

ASCII FinTech

GMOあおぞらネット銀行のAPI戦略が写す未来のフィンテックの姿とは? -

第4回

ASCII FinTech

情報銀行サービス「Dprime」を始めた三菱UFJ信託銀行の狙いと特長とは? -

第3回

ASCII FinTech

なぜ、みずほ銀行がMaaS支援?普及に欠かせない要素は何か -

第2回

ASCII FinTech

クラウド会計freeeが発行する「freeeカード Unlimited」は何が凄いのか? -

第1回

ASCII FinTech

後払いサービスの進化系「ポストプライシング」が持つ潜在能力とは? - この連載の一覧へ