電子帳簿保存法との“両にらみ”で経理部門の負担が増える実態も、今後の緩和は?

インボイス制度、初の本決算に向け経理担当の約半数が「不安視」―TOKIUM調査

2024年03月26日 07時00分更新

経費精算や請求書処理などの支出管理プラットフォームを展開するTOKIUM(トキウム)は、2024年3月22日、「インボイス制度および電子帳簿保存法に関する実態調査」の結果を発表した。特にインボイス制度においては、経理担当者の約半数が最初の本決算に向け「不安」を感じており、約16%の従業員は「経費精算ができなかった」経験があるという。

本調査は、経理部門および経理以外の従業員それぞれ約1000人を対象に、2024年3月中旬に実施。同調査の報告会における、TOKIUMのビジネス本部 マーケティング部 中島恵里奈氏の解説をお届けする。

インボイス制度開始後、従業員の約16%は「経費精算ができなかった」ことも

2023年10月から開始されたインボイス制度は、適正公平な課税を実現するための法制度である。事業者登録番号や適用税率ごとの税額が記された「適格請求書(インボイス)」がないと、消費税の仕入税額控除(消費税の二重課税を解消する仕組み)が適用できないことから、経理担当者は対応に追われることになった。

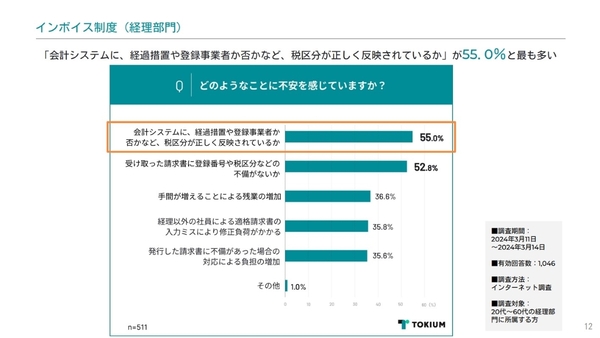

本調査では、経理部門の約半数である48.9%が、インボイス制度開始後の最初の本決算で「不安を感じている」と回答した。具体的な懸念点としては、「会計システムに、経過措置や登録事業者か否かなど、税区分が正しく反映されているか」が55%と最も多く、「受け取った請求書に登録番号や税区分などの不備がないか」が52.8%と続いた。

なお「経過措置」とは、免税事業者(消費税の納付が免除されている事業者)等の請求書も一定割合の仕入税額控除を受けられる仕組みで、3年ごと2回に分けて設けられている。「一見、(免税事業者と取引のある事業者に対する)緩和措置にみえるが、経理は短いサイクルで対応方法を変える必要があり、今後の課題のひとつ」と中島氏。

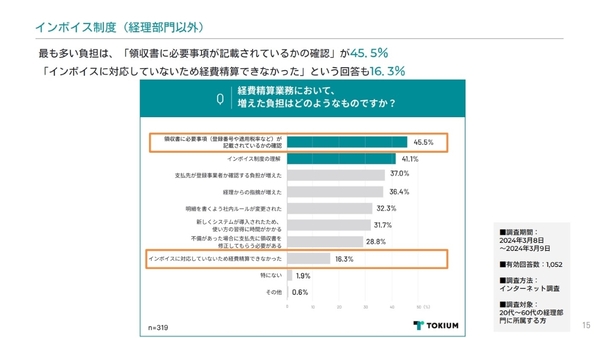

一方で、経理部門以外の従業員は、30.3%がインボイス制度開始後の経費精算において「負担が増えた」と回答。具体的に増えた負担としては、「領収書に必要事項が記載されているかの確認」が45.5%、次いで「インボイス制度の理解」が41.1%、「支払先が登録事業者かの確認」が37%と続く。

注目すべきは、「インボイスに対応していないため経費精算できなかった」という回答が16.3%あったことだ。「あくまで社内規定ではあるが、企業によってはインボイスに対応していない領収書は(経費精算の)対象にしない、という声も聞いている」と中島氏。

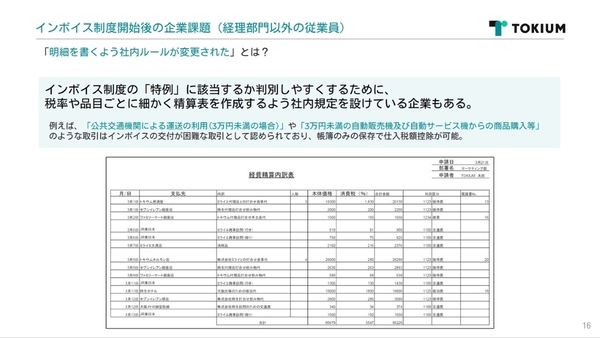

また、経費精算業務の負担において32.3%が回答した「明細を書くよう社内ルールが変更された」については、インボイス制度の「特例」に該当するか判別するために、税率や品目ごとに細かく精算表を作成する企業もあるという。特例には、3万円未満の電車代やバス代、3万円未満の自販機、自動サービス機からの商品購入、出張旅費などが該当する。「経理の判定はしやすくなるが、申請する側としてはかなり負担」(中島氏)。

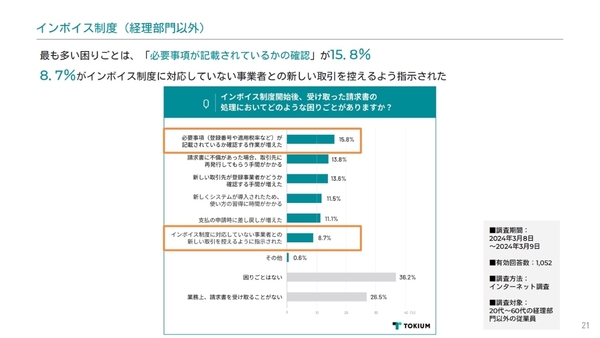

最後に、経理部門以外の従業員が「請求書の処理について困っていること」に関しては、「必要事項が記載されているか確認する作業が増えた」が15.8%と一番多かった。

中島氏が注視したのは、「インボイス制度に対応していない事業者との新しい取引を控えるように指示された」という回答が8.7%あったことだ。中島氏は、「公正取引委員会が、下請法や独占禁止法の観点から度々注意勧告しているよう、企業は慎重に対応を進めなくてはいけない」と強調する。

宥恕期間が終了した電子帳簿保存法、「対応できている」は35.2%にとどまる

続いて、電子帳簿保存法に関する調査結果が報告された。

2022年1月に施行された電子帳簿保存法の改正により、電子取引は電子データで保存することが義務化された。2023年12月末までは宥恕(ゆうじょ)期間として紙保存での代替が認められていたが、2024年1月からは電子保存が必要となっている。

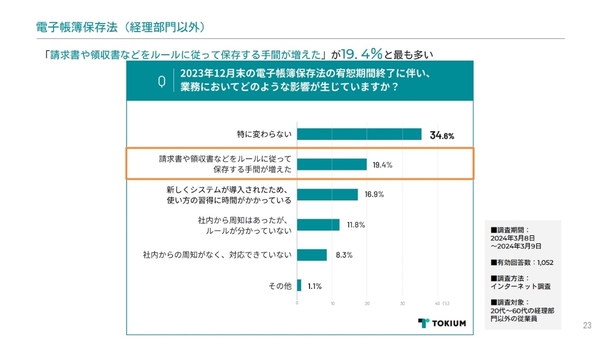

まずは、経理部門以外の従業員に、宥恕期間終了に伴う業務への影響を聞いたところ、「特に変わらない」が34.8%となり、「請求書や領収書などをルールに従って保存する手間が増えた」が19.4%、「新しくシステムが導入されたため、使い方の習得に時間がかかっている」が16.9%と続いた。

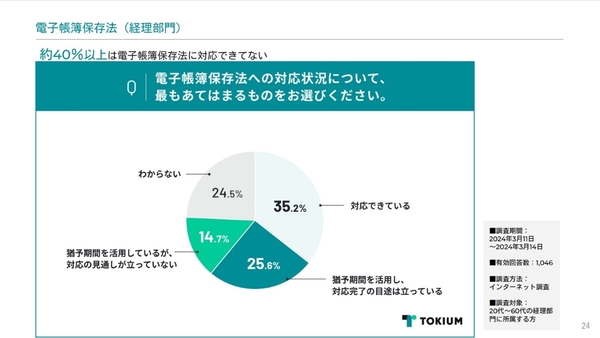

一方の経理部門の対応状況は、2年の宥恕期間があったものの「対応できている」とするのは35.2%にとどまった。そして「猶予期間で対応完了の目途が立っている」が25.6%、「猶予期間を活用しているが、対応の見通しが立っていない」が14.7%という結果だ。

2023年12月末に終了した宥恕期間は、事前申請や税務署などの承認は不要で、企業の状況に応じて対応を進めて問題なかった。新たに2024年1月から始まった「猶予措置」(上述の猶予期間)は、電子保存ができなかったことについて相応の理由と承認が必要となり、紙保存は継続してもよいが、電子帳簿保存法の要件を満たさなくとも電子保存が必要となる。

猶予措置はいわば“要件の部分だけ待ってもらっている状態”であるため、「猶予措置があるから電子保存をしないという企業は、厳密には法律の要件に則っていない」(中島氏)という。「罰則は発生しないため、猶予措置に甘えてまだまだ対応が進んでいない現状が、今回の調査で分かった」と中島氏。

“両にらみ”での対応が必要なインボイス制度と電子帳簿保存法 今後どこまで緩和は進むか?

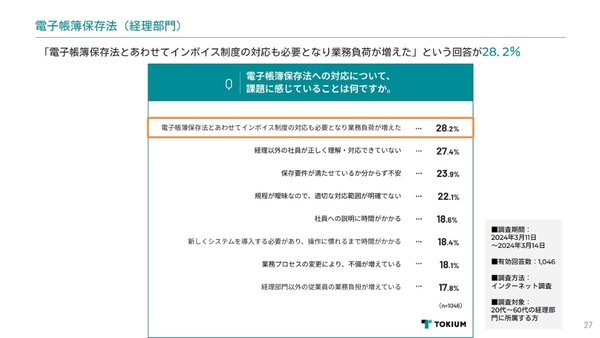

最後に、経理部門における電子帳簿保存法への対応の課題について、一番多く挙がったのが「電子帳簿保存法とあわせてインボイス制度の対応も必要となり業務負荷が増えた」(28.2%)という回答だ。

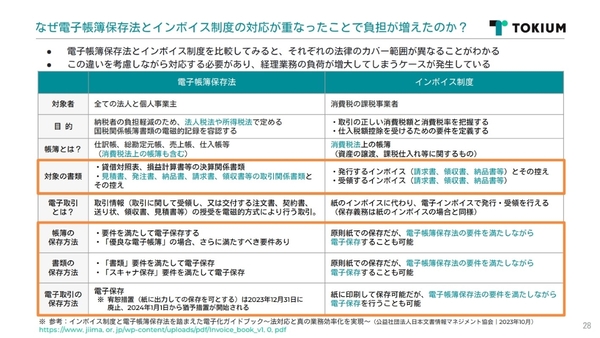

経理部門の負荷が増える理由は、電子帳簿保存法は法人税や所得税などの国税に関する法律、インボイス制度は消費税に関する新制度と、それぞれに観点が異なり、その違いを考慮しながら対応しなければいけないからだ。

経理部門の実務面で影響の大きな違いをピックアップすると、「対象の書類」の範囲が、インボイス制度は消費税の計算に関連するものだけだが、電子帳簿保存法は国税関係帳簿や国税関係書類と対象範囲が広い。

加えて、帳簿や書類、電子取引の「保存方法」も頭を悩ませるところだ。インボイス制度は原則紙であるが、電子帳簿保存法の要件を満たしながら電子保存することも可能だ。一方の電子帳簿保存法は、電子保存が義務化されているため、“電子帳簿保存法の要件を満たしながら”といいつつも、結果、電子帳簿保存法を優先しながら、インボイス制度の要件を細かくみて、“両にらみ”で対応しなければいけない。

中島氏は、「電子帳簿保存法は、単に電子化をするための法律だと捉えるとメリットを感じ辛いが、例えば税務調査の追加書類がe-TAXでも提出可能になるなど、国としても電子化のメリットを徐々に示しつつある。先の未来には、電子化に対してポジティブな流れが来るかもしれない」と説明する。

一方で、電子帳簿保存法の改定により一定要件を満たすキャッシュレス決済では領収書が不要となったが、インボイス制度に適合するためには追加の領収書が必要になる場合があるなど、法律・制度間の方向性にギャップが生じ、電子化のメリットを完全に享受することが困難になっているのも確かだ。

中島氏は「この半年で、電子帳簿保存法とインボイス制度の両方で、(国税庁がWebで公開している「お問い合わせの多いご質問」における)一問一答の追加発出が続いており、法制度と実務の乖離を埋める動きがみられる。基準を緩和し、運用がしやすくなる方向のものが多いため、電子化も進んでいくと考えられる一方、毎月のように要件が変わるため、経理業務の現場は乖離が埋まるまで混乱が続くだろう」と予測する。

例えば、インボイス制度におけるETCカードの扱いは、当初、証明書のダウンロードが推奨されていたが、毎日のように利用する運送業では現実的ではないため、「高速道路会社ごとに1回だけ証明書を取得すればよい」といった形で、実態に即した緩和がなされた。さらに、電子帳簿保存法においても、整合性をとるために追加改訂されたという。