国内の”知の最前線”から、変革の先の起こり得る未来を伝えるアスキーエキスパート。数多くの事業提携M&Aと資金調達を手がける森・濱田松本法律事務所の増島雅和氏によるICO(Initial Coin Offering)が持つイノベーションの可能性についてお届けします。

ここのところICO(Initial Coin Offering)が大きな話題になっています。

ICOは今年の8月頃から日本で大きく盛り上がり、FinTechでモメンタムをつけた各メディアが「すわ! 次のFinTechネタだ」とばかりに喧(かまびす)しい状況ですが、残念ながらどれも焦点がずれているようです。

ICOについて、これを新たな投資対象としての側面ばかりで解説・評価するのは間違っています。また、資金需要者側も、ICOを自らのビジネスモデルと無関係に資金を調達できるものであると考えるのは間違っています。

これはICOというネーミングが、多分にマーケティング要素を含んだ誤解に満ちたワーディングであることに大きな原因があります。

この誤解によって、ICOが実現したいトークンエコノミーモデルの真の姿がゆがめられて理解されています。今必要とされているのは、ICOとその位置付けに対する正しい理解と、これを適切に行なうための実務慣行の確立です。

本記事では、それぞれについて順を追って説明していきましょう。前編としてお届けするのは、正しいICOとは何なのか、についてです。

ICO(トークンセールス)とは何か

まず第一に、ICOを正しく定義するところから始める必要があります。議論の対象を正しく規定しないと、それに対する評価ができないためです。

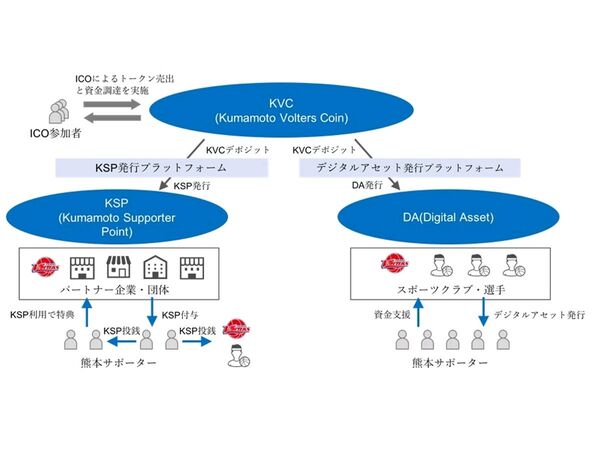

ICOとは、「デジタルトークン(電子的に成立した代用貨幣)をリワード(報酬)として提供することで仮想通貨を調達するグローバルな購入型クラウドファンディング」のことをいいます。これが具体的に何を意味するのかをご説明するために、まずはICOではないもの(ニセICO)について理解するのがよいでしょう。

資金調達目的がないものはICOではない

有価証券の公募であれクラウドファンディングであれ、およそ大衆に向けて資金を募る行為というのは、その前提として正当な資金調達目的が存在しなければなりません。何か実現したいもの(プロジェクト)があって、それを行なうために資金が必要であるからクラウドに向かって資金の拠出を呼びかけるわけです。これがなくて資金の拠出を呼びかけるものは詐欺(scam)であってICOではありません。

ICOの実行主体が提供を呼びかけるものは仮想通貨という財産的価値のあるものであり、これは希少財です。広く希少財の提供を呼びかけ、人々がそれに応じるということは、人々にとってその提供が何らかの意味あるものであることが前提だといえます。その意義は、別に金銭的なもの(「もうかる」など)である必要はなく、精神的なもの(「プロジェクトを応援したい」など)であれば足ります。人々は他人のやることに自分にとって何か意義を見出したときに、希少財である自らの財産を拠出するのです。

逆に言うと、こうしたものがないにもかかわらず、あたかもあるかのように装って拠出を呼びかけるものは、そもそもクラウドファンディングの名に値しない詐欺行為(scam)です。

人々に対して財産の拠出を呼びかける価値があるプロジェクト(資金調達目的)がないのにトークンを人々に売りつけようとする行為は、巷にもいろいろと見られます。

たとえば、仮想通貨として取引される具体的な見込みがないのに、「将来これは何千倍にもなる」などと称してセミナーで無価値なトークンを売り込むマルチまがいのセミナービジネスなどがその典型でしょう。それ以外にも、より一般的に自分がもうけるために他人に損失を強いる性質のものは、通常であれば他人はそんなものに自己の財産を拠出しませんから、その事実を糊塗するために虚偽のことを述べたり、将来の不確実な事項について断定的な判断を提供したりして、トークンを売ることになります。こうした不誠実なものはすべて、ここにいうICOではありません。

これらをきちんと取り締まって、正しいICOの意義を減殺させない官民挙げた活動が、トークンエコノミーを成り立たせるためのインフラとして必要になります。

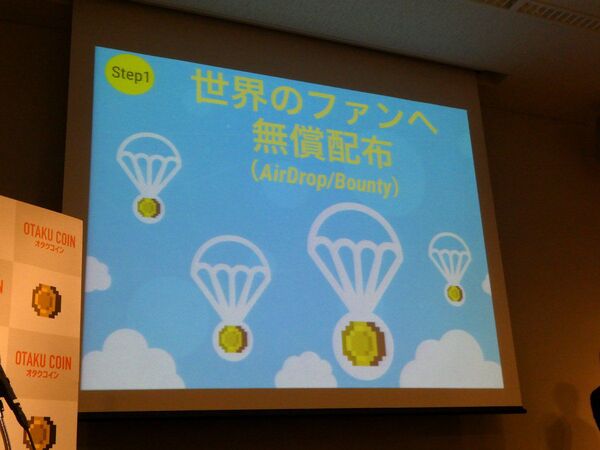

なお、トークンを人々に無償配布したうえで、後から何らかの方法でこれに価値が乗るような施策を打つことで仮想通貨としての地位を獲得することを目指すという方法論がありえます。

特に、「work token」と呼ばれるタイプのもののなかには、このような性質を持つものがありえます。その場合のトークンの無償配布のみから構成されるトークン戦略については、今回の記事で説明するICOとは異なるものとして、検討の対象外としています。無償配布されるトークンについては、景表法の領域に属するもののほかには、基本的に利用者保護等の反対法益を考慮する必要性が乏しいためです。

法定通貨を調達するものはICOではない

資金調達目的のない詐欺的なトークンの売り付けはICOではないというのと近い概念で、法定通貨を調達するものはICOの定義から外れます。 これには少し説明が必要でしょう。

購入型クラウドファンディングとの関係

一般のクラウドファンディングは、それが購入型であれ寄付型であれ投資型であれ、調達するのは金銭であるのが通常です。これに対して、ICOでは、法定通貨を調達することは許されていないと考えるべきです。

もともと購入型クラウドファンディングが登場した際に、このモデルの抱える潜在的なリスクとして、マネーロンダリングのおそれが指摘されていました。実際、このリスクは甘く見るべきものではありません。

たとえばシンガポールなどでは、購入型クラウドファンディングの決済にクレジットカードを導入するにあたって、プラットフォームがこうしたマネーロンダリングの温床とならない体制を持っているかどうか、決済代行業者から厳格にチェックを受けると聞いています。プロジェクト実行者と支援者が共謀して、実行者が適当なプロジェクトを掲げて、支援者がこのプロジェクトを支援するように装って資金を提供すれば、支援者がもっていた犯罪収益は洗浄されてしまうのです。

マネーロンダリングやテロ資金供与に対するリスクへの対処は、「リスクベース」で行なわれるというのがAML(Anti-Money Laundering;資金洗浄対策)/CFT(Combating the Financing of Terrorism;テロ資金供与対策)法制の最も大切なプリンシプルです。つまり、その行為がもたらすリスクを評価して、実質的にリスクが高いものについて、そのリスクの程度に応じて対策を取らなければならないという原則が世界的に合意されています。

このように見たときに、ICOは、それ以外の購入型クラウドファンディングと比較して、定型的にマネーロンダリングやテロ資金供与に対するリスクが高い取引類型であるということができます。

どういうものが高リスクな取引に該当するかについては、AML/CFT法制をグローバルレベルで定めるFATF(Financial Action Task Force)がとりまとめている勧告と、この勧告に対する解釈や実務指針をまとめた一連のガイダンスに詳しく書かれていますが、たとえば以下のような取引はリスクが高いといわれています。

- 現金へのアクセスの容易性

- 金額の制限がない

- クロスボーダー取引を制限していない

- 非対面取引である

通常の購入型クラウドファンディングは、リワードとしてもらえるものはガジェット、記念品やゲーム、映画のチケットなどといった、換金性の低いものが中心です。また提供されるものは、所詮はなんらかのモノでありますので、たいした金額ではありません。また、決済システムとの関係で国境を越えた取引まで対応していないものが通常ですし、そもそも日本との文脈では日本語の壁があってクロスボーダー取引は無視できる額にとどまっているはずです。

これに対してICOで販売するのはトークンです。これはブロックチェーンで生成されますので場所に関係なく届けることができ、また特段の原価がかかるタイプのものでもありませんので、定型的に調達額が大きくなることを防止できません。またより重要な性質として、トークンはブロックチェーン上で生成されているために、帳簿管理者を置かずに残高を保有者が容易に移転できてしまい、そこには偽造や不整合が起こらないために、人々が取引財として取り扱いやすいという性質が備わっています。AML/CFTの枠組みに照らすと、トークンのクラウドファンディングというのは、通常のモノのクラウドファンディングに比べて、定型的にマネーロンダリングやテロ資金供与に用いられるリスクが高いという評価になるわけです。

AML/CFT法制に照らして許されるICOとは何か?

では、ICOについて、AML/CFT法制に照らして許容されないものと許容されるものの境界はどこにあるのでしょうか。

この点は、FATFが2015年7月に公表している「Guidance for a Risk-Based Approach to Virtual Currencies」に考え方が整理されています。このガイダンスはAML/CFT法制に照らしたリスクを踏まえて、ハイリスク類型として考えられるVirtual Currency(「VC」)を定義したり、規制のありかたについて書かれたものとなっていますが、その要点は以下のガイダンス14項に集約されています。

VCに関するリスク評価の結果、AML/CFT規制はVCの転換ノード、すなわち、「規制下にある金融システムとのゲートウェイを提供する交差点」をターゲットとするべきであることを示唆している。これはすなわち、VCを商品やサービスを購入するために取得するユーザを規制するべきではないことを示唆するものである。これらのノードには媒介型の転換型VC交換所が含まれる。そのような場合に、それらはFATF勧告に従って規制されなければならない。したがって、各国は国際的な標準に従ったAML/CFT規制を転換型VC交換所や、そのほかの規制下にある法定通貨金融システムとの交差する転換型VC活動となるノードとして機能するものに対して適用していかなければならない。

※本ガイダンスにおいて「転換」とは、法定通貨に交換することができるということを意味する(22ページNote3、26ページ参照)

以上のようにFATFは、法定通貨との交換という部分に重きを置いて、VCを規制していこうというプリンシプルを持っていることがわかります。

このようなFATFのプリンシプルからすると、ICOという類型的にマネーロンダリングやテロ資金供与のリスクが高いタイプの活動については、AML/CFT法制に照らして、その活動によってトークンが法定通貨に転換されてしまうようなものは、ネガティブに評価されるということになると考えます。

日本の法制との関係でどのように理解するべきか

以上のFATFのガイダンスはあくまでも実態に照らしてリスクベースで考えた場合のプリンシプル、すなわち「あるべき論」であります。

「あるべき論」というのは、それ自体は遵守をしなければリスクを高めることになりますので、これを破れば人々に非難されるという意味で、立派な「規範」であります。そして、コンプライアンスというのは、こうしたルールとして明記されていないものであっても社会的に合意された「規範」をはみ出すことなく活動することを言いますので、それが何らかの法律に書かれていようがいまいが、この「規範」の中で行動するというのがコンプライアンスとして求められます。それは、「ハッキングを旨とするスタートアップ企業」でも同じであることは、これまで僕はいろいろなところで何度も申しあげてきたことです。

スタートアップ企業は、単にルールがないというだけでそれをやってしまうことが許される存在ではありません。本来、それが社会に対して価値をもたらすものであるにもかかわらず、法令がなかったり想定していなかったりするものに対して、その価値をサービスの形で実現して、その価値を人々が享受することができるようにするために、法令を動かしていく一連の活動こそが、スタートアップ企業が行なうことが許されている活動であり、これがスタートアップ企業にとってのコンプライアンスであります(詳細は「イノベーション法務~イノベーションとコンプライアンスの正しい関係とは~」を参照ください。)。

コンプライアンスとの関係での「あるべき論」として、このようなことが言えるかどうかはともかくとして、他方で制定法上、法定通貨を調達するトークンのクラウドファンディングが、日本の法制度上、どのように取り扱われるのでしょうか。

法定通貨を調達するトークンは仮想通貨に該当するおそれ

結論として、トークンを法定通貨で販売するクラウドファンディングは、仮想通貨交換業に該当する可能性があり、仮想通貨交換業者として登録をしなければ行なうことができないのではないかと考えられます。

2017年4月1日に施行された改正資金決済法の第2条第5項には、仮想通貨の定義が規定されています。これによると、以下のものは1号に規定する仮想通貨(1号仮想通貨)、ビットコインなどがこれに含まれます。

1.物品を購入し、若しくは借り受け、又は役務の提供を受ける場合に、これらの代価の弁済のために不特定の者に対して使用することができ、かつ、不特定の者を相手方として購入および売却を行うことができる財産的価値

であって、

2. ネットワークにより移転することができるもの

ただし、

3.電子的方法によって記録されていないものや、法定通貨や通貨建資産にあたるものは仮想通貨に該当しない

ブロックチェーン上で発行するトークンが2を満たすのは明らかであり、後述する通り通貨建資産に該当するような発行はほかの法令に抵触する可能性があるので、トークンが3によって仮想通貨に該当しなくなることは基本的にありません。

そうすると、1の要件に該当するかどうかが重要になります。

この点、1号仮想通貨での「購入」や「売却」という用語は、法定通貨による交換ということをいうものと考えられます。トークンは、後に見るとおり、何らかのサービスを受けられるものとして発行されることになり、そのことが通常ホワイトペーパーに記載されていますので、代価弁済のために使用できることを期して発行されていることは明らかです。

「購入および売却」という用語をどのように読むか、また弁済に用いることを期していることによって要件を満たすことになるのか、不明確な部分がありますが、少なくとも上記に規定する「1号仮想通貨」に該当しないとはいえないということにはなろうかと思います。

これはたとえば、ビットコインをECマーケットで現金を対価として販売する場合、仮想通貨交換業に該当するものとして資格がなければこれを行なうことができません。これを認めてしまうとマネロン規制が尻抜けになってしまうことから、その結論に異論を差し挟む人はいないでしょう。トークンを法定通貨の払込みによって不特定の者に対して販売する行為も同じです。法定通貨との転換ポイントに規制をかけなければならないというFATFの枠組みとの関係では、これは仮想通貨を販売する場合と同じリスクがある以上は、これを防止する必要があります。

もともと日本の仮想通貨の定義は、FATFガイダンスに沿って作られたものであり、その解釈に当たっては、FATFガイダンスに沿って解釈されることが必要と考えられます。そうであるとすると、やはりトークンが法定通貨によって販売される場合、そのトークンは仮想通貨に該当する可能性があるという解釈が支持されてしかるべきと考えます。

予想される反論

以上の解釈に対しては、「文言解釈から外れる」という反論が予想されます。しかし僕には、この反論が何を目指した反論なのかがさっぱりわかりません。

「文言解釈から外れる」という反論は、その結果として法定通貨によってトークンを販売しても仮想通貨交換業登録は不要である、という結論に達することになるかと思います。しかし、このような解釈を採用することによってFATFが警戒しているマネロンリスクが現実のものになるわけであり、それに対する何らかの対処が必要になることになります。その対処は結局、法定通貨によるトークン販売を規制下に置く資金決済法の改正か、対価がなんであれICOを全面的に禁止するという資金決済法の改正か、そのいずれかをもたらすことになると思われます。

しかし、後述する通り、ICOの持つ潜在的な価値からすると、仮想通貨による資金調達を目指すICOが一律に規制されるという結論は、少なくとも適切ではないと考えられますし、法定通貨との交換可能性をリスクの根拠とするFATFのガイダンスからしても、国際的に見てトークンと仮想通貨が交換されることは、マネーロンダリングやテロ資金供与のリスクが高い類型として考えられていません。つまり、国際的に規制が要請されていないものに対して、国内的にも規制が必要と考えられない類型を規制する必要はないはずです。

イノベーションの促進と利用者保護の適切なバランスを図る、というのが金融庁のFinTechに対する基本スタンスであり、これは仮想通貨についても同じです。金融庁においては、仮想通貨に該当しないさまざまなデジタルアセットに関するサービスについて、それが不特定の者に対する広がりがどの程度あるかということに加えて、法定通貨がそこにどのように関わってくるのかというところに着目してモニタリングしているといわれています。

そうであるとすると、法定通貨によるトークンの販売が可能であるとの立場でICOを推進するというのは、単にICOに対する規制を招くのみで、トークンエコノミーを標榜する立場からは、まったく戦略的に正しいアプローチではありません。

イノベーションへの抵抗勢力のパターン

ICOを批判する立場のなかには、仮想通貨が広まることによって何らか不利益を被ることになる勢力が含まれています。

そのような勢力がいることは、仮想通貨が既存の金融や通貨制度に対して大きな変革をもたらすディスラプティブイノベーションである以上は、やむを得ないことであります。これは仮想通貨に限らず、たとえば民泊におけるホテル・旅館業界、ライドシェアにおけるタクシー業界などにもみられる現象です。仮想通貨でいえば、銀行や証券会社などの既存の金融関係者、法定通貨をつかさどる中央銀行関係者などがこうした勢力に回る可能性があることになります。

イノベーションに対する反対派勢力は、反対する際に論点をずらしてくる特徴があります。たとえば、ホテル・旅館業界は、民泊に対して利用者の安全を持ち出して、利用者保護の観点からこれを批判しました。ライドシェアも同じ構図です。同様に、仮想通貨やICOについては、マネロンの危険や消費者保護などを唱えて、イノベーションをつぶしたい真の意図を決して語らないはずです。それは、真の意図に基づくナラティブでは、人々の支持を得られないからです。

こうしたイノベーションへの抵抗勢力による諸活動は、海外では競争阻害行為として独禁当局がウォッチすることになっていますが、日本は必ずしもそのようになっていません。競争政策の観点からイノベーションの担い手やそのビジネスモデルをウォッチする当局が存在することによって、規制側と相互牽制が働き、有用なイノベーションがつぶされるリスクを軽減することができるのですが、この機能が弱いところが日本のイノベーション推進体制の弱さであることは、以前、ジュリストの記事の中で指摘しました(ジュリスト 2017年7月号(No.1508))。

■Amazon.co.jpで購入

まとめ

以上、ICOを正しいものとそうではないものに分けるために、以下の2つについて解説しました。

●資金調達目的がないものはICOではない

●法定通貨を調達するものはICOではない

これらをICOから除外しているのは、これらをICOに含まれるものとして議論をすることで、ICOの名のもとにコンプライアンス上許容されないものが跋扈(ばっこ)する危険があるためです。前者は詐欺(scam)をICOに持ち込ませないことを、後者はICOの名のもとにマネーロンダリングやテロ資金供与の危険に社会を晒さないことを、それぞれ目的としています。

この2つは、いずれもICOがその意義に沿って行なわれる社会を創るために不可欠な大前提であり、こうした案件を排除していく仕組みを創ることがトークンエコノミーを実現するために必要な制度インフラであると考えます。

アスキーエキスパート筆者紹介─増島雅和(ますじままさかず)

森・濱田松本法律事務所 パートナー弁護士。

シリコンバレーの法律事務所勤務を経て、金融庁監督局で金融行政に携わる傍らで日米合弁シンクタンクの研究員として日本の産業競争力向上に関する政策提言などを行う。現在は金融機関のM&Aアドバイスを主として手がける傍ら、スタートアップの事業成長支援、金融機関を含む大企業のオープン・イノベーション支援に携わる。

日本最大のFinTechインキュベーションオフィスFINOLABの運営パートナーFINOVATORS代表、日本クラウドファンディング協会理事等を務める。

※この記事はStartup Innovatorsにて9月19日に掲載された記事を編集したものです。