NANDフラッシュメモリ市場、需要と供給の高まりを背景に回復が始まる。

Counterpoint Technology Market Research Limited

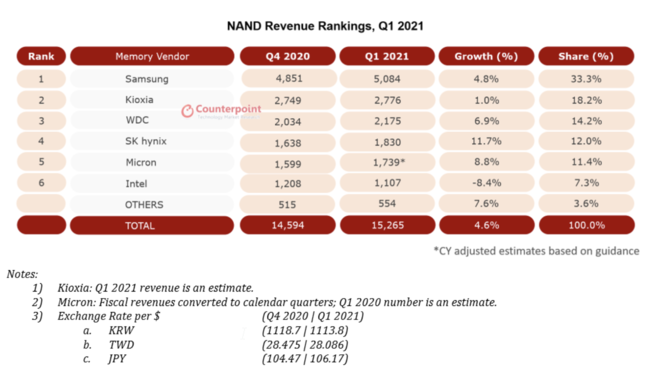

2021年第1四半期にNAND フラッシュメモリ市場は前四半期比で4.6%成長し、153億米ドルとなった。出荷されたビットの量では12%の増加に。

カウンターポイント・テクノロジー・マーケット・リサーチ (英文名: Counterpoint Technology Market Research 以下、カウンターポイント社)は、NANDフラッシュグローバル市場の売上は、2021年第1四半期に、前四半期比で4.6%増の153億米ドル(約1.7兆円)という調査結果を含む最新調査を発表致しました。

大手メーカーにとって、サーバーやデータセンター用途のNANDフラッシュ需要減を補う上で遠隔授業やリモートワークがノートパソコン向けSSDの需要を生んだことが要因として挙げられます。

2021年第1四半期におけるNAND市場レベニューシェアランキング

カウンターポイント社アソシエイトディレクターのBrady Wang氏は次の通り述べています。

「特に中国メーカーで顕著だが、スマートフォン用ストレージ容量が増え続けていることで、NANDフラッシュの用途が従来のシナリオから変わってきている。カウンターポイント社のデータによると、スマートフォンのストレージ容量は、2021年第1四半期に6%増加した。その結果、NANDフラッシュの価格低下は、2021年第1四半期としては4~7%に留まり、2020年第4四半期の7~11%と比較して、遥かに少なかった。第1四半期末には価格低下は大分収まった。この時期のNANDフラッシュのスポット価格は、1~3%低下したものの、四半期末には上昇に転じた。」

Wang氏は次の通り続けています。

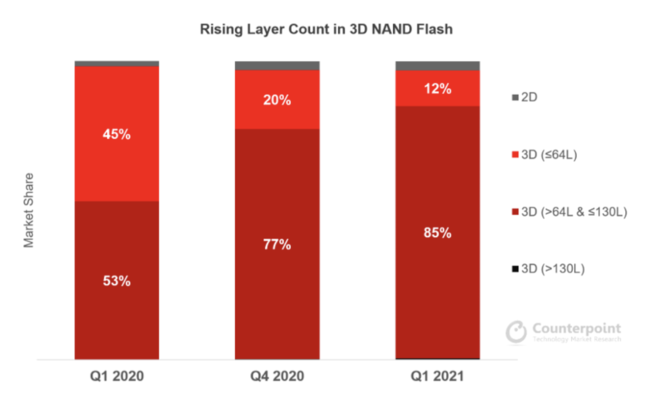

「メモリのメーカー各社は、2021年第1四半期に、多層化に向けて全速で突き進んだ。前四半期と比較して、ビット量ベースで出荷は12%増えたが、同時期の平均売価(ASP)は6%低下した。多層化に関しては、層数が64から130のチップが総ビット量に占める割合は、2020年第1四半期には52%だったものが、2021年第1四半期には81%にまで伸びた。層数が増えたことでNANDのコストは、従来の年率30%よりは小さいものの、平均20%低下させることができた。理想をいえば、NANDフラッシュの層数は500層を超えるところまで増やしたい。しかし、現実には、100層を超えるとNANDフラッシュの製造にいろいろな課題が立ちはだかり、その一つとして、高アスペクト比の孔形成や長い製造時間がかかることが挙げられる(多層化すると、メモリを連結するスルーホールや制御回路の接続などに、細長い孔の形成が必要になり、そのエッチングに長時間を要する)。そこで、各メーカーはCore Over Periphery (COP)やCircuit Under Array (CUA)などと各社が称する技術を開発し、CMOSの論理回路をこれまで使われていなかったメモリーセルの下側に移動させた。これによって、ウェハーあたりのチップ数を増やすことができる。層数の少ないメモリセルスタックを二つ重ねて、手っ取り早く層数を稼ぐ、ダブルスタッキングという方法も存在するが、コスト高と低歩留まりが懸念される。」

モバイル機器向けには、主要NANDフラッシュメーカーは、高密度MCP(マルチチップパッケージ)を、コストメリットのある価格設定で積極的にマーケティングしています。中国製スマートフォンにおけるMCPの容量は8GB/128GBから12GB/256GBへと、この四半期の間に急増しています。

3D NAND フラッシュメモリにおける多層化の市場シェア推移

業界事業プレイヤー概況

現在、NANDフラッシュメモリの業界は6社が寡占していますが、この業界構造は、現在進行中のSK hynixによるIntelの不揮発メモリソリューション事業の買収により、近い将来大幅な調整が入る可能性があると考えられています。

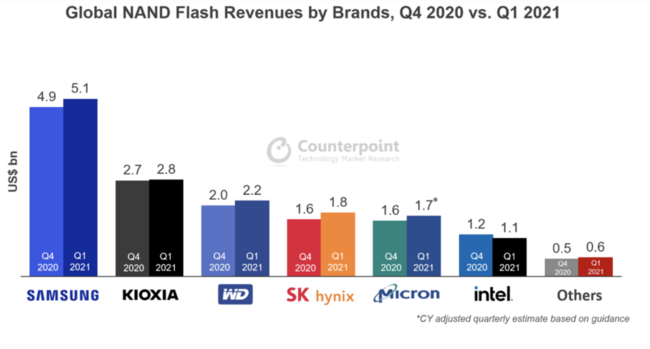

NANDフラッシュメモリのグローバル市場レベニューシェア・ブランド別 2020年Q4と2021年Q1の比較

Samsung

Samsungは2021年第1四半期のNAND市場をリードし、売上は51億米ドル(約5,600億円)に達した。これは第二位と比較して8割以上大きな額である。この韓国の巨大エレクトロニクス企業は、5四半期連続で、NAND市場の売上の1/3を占めた。対韓国ウォンで米ドル安の状況は、同社の部品事業にとってマイナスに働いたが、好調なエンドユーザー向け商品事業がこれを十分にカバーした。

Samsungは128層の第6世代V-NANDに移行しつつあり、当面はこの技術を活用して記憶容量の増加とコスト競争力向上を図るつもりである。Samsungの128層第6世代V-NANDはシングルスタックで、ダブルスタックを採用する競合たちよりも低コストを実現できる。しかし、Samsungはダブルスタックで176層を実現した、第7世代V-NANDを今年の後半に導入する見通しである。利益マージンが下がることを承知のうえで、技術競争力を高める狙いがある。

SK Hynix

SK hynixの売上は、平均売価が7%低下したにも関わらず、2021年第1四半期に、対前期比12%と大きく増加した。高密度スマートフォン向けメモリの売上増、主力製品の歩留まり向上によるコスト競争力向上の2点がこの目覚ましい業績の要因となった。

カウンターポイント社リサーチアソシエイトのSiddharth Bhatla氏は次の述べています。

「SK hynixは出荷ビット量が2021年第1四半期に21%もの飛躍を達成した。これは、WDCやSamsungの倍以上の伸びである。同社は、NAND市場における2021年を通したビット需要の成長率を、30%台の半ばと見込んでおり、今年後半に積極的にそれを取りに行く計画である。また、同社は、年末までにNAND製品の中で128層の製品比率を8割に高め、同時に176層のラインを量産にもっていく予定である。」

WDC

売上第3位のWDCは、NANDフラッシュメーカーの中で、唯一、HDDも製造する会社である。PC需要の高まりを受けて、同社の商品群のうちラップトップ向けのSSDが好調で、出荷ビット量は対前期比で8%伸びた。同社は最終市場のポートフォリオを多角化しており、クライアント機器向け事業と、ソリューション事業は、それぞれ10%と8%成長し、データセンター向け事業の20%の落ち込みをカバーした。

Micron

Micronは176層プロセスでNAND業界をリードしており、前の四半期中に量産を開始し、生産数量は急速に立ち上がっている。Micronはこのプロセスノードを2022年の主力と位置付けており、同社の大容量化とコスト低減長期戦略を支える存在である。同社はまた、QLC NAND(一つの記憶セルに4bit、16段階の情報を記録する方式)を商品ラインナップに加えることに注力している。この技術でコストが下がれば、コンピュータ用メモリがHDDからSSDに置き換わる動きが広がるだろう。

Micronは、自社を需要急拡大の不揮発性メモリを扱う会社と位置付けている。世界中のデータセンター、賢いエッジデバイス、そして高性能ユーザー端末がこぞってAIや5Gを採用していることによる、需要のブームに乗ろうとしている。

最新調査、分析、プレスリリースに関するお問い合わせは、お気軽にpress(at)counterpointresearch.comまでご連絡ください。

【カウンターポイント社概要】

Counterpoint Technology Market ResearchはTMT(テクノロジー・メディア・通信)業界に特化した国際的な調査会社である。主要なテクノロジー企業や金融系の会社に、月報、個別プロジェクト、およびモバイルとハイテク市場についての詳細な分析を提供している。主なアナリストは業界のエキスパートで、平均13年以上の経験をハイテク業界で積んだ経験を持つ。

公式ウェブサイト: https://www.counterpointresearch.com/