白色申告を続けているフリーランスの人たちの中には、青色申告が敷居の高いものだと思っている人が多いとか。特に消費税免税事業者は青色申告ができないと誤解している人も。そのような誤解を宮原先生にスパッと解いていただきます!

売上がいくらであっても青色申告すべし

あべかよこ(以下、あべ)

さて、先生。私もこの仕事を始めたころは「青色申告」というのは、売上がたくさんあって、とっても難しい簿記の知識が必要、みたいな印象があったのでしばらく「白色申告」だったんですよね。

宮原税理士(以下、宮原)

フリーになったばかりの方は、そんな勘違いをされていることが多いみたいですね。青色申告は条件を満たせば売上の額に関係なくできますよ。

あべ

消費税の免税事業者でも青色申告はできると?

宮原

もちろんです。所得税と消費税は別々の税金なので、免税事業者であっても青色申告を選択することができます。

あべ

そうなんですね。

宮原

それと、青色申告をするには簿記の知識が必要というわけでもありません。もちろん、簿記の知識があった方がより節税への道が開けますが、「やよいの青色申告 オンライン」などの会計ソフトを使っていれば、思ったより簡単です。

あべ

そうなんですよね、「やよいの青色申告 オンライン」。とっても助かってます! 複式簿記もあまり意識することなくできますし。

宮原

そうそう、白色申告でも記帳自体は義務化されています。どうせ記帳をするんだったら、しっかり日々の取引を会計ソフトに入力していけばいいんです。複式簿記でなくてもしっかり記録を付けて青色申告をするだけで「10万円の特別控除」が受けられます。そのほかにも、青色申告にはさまざまなメリットがあります。

あべ

フリーランスだからといって、青色申告にしない手はないってことですね!

宮原

そういうことです。

青色申告の大きなメリット「青色申告特別控除」

宮原

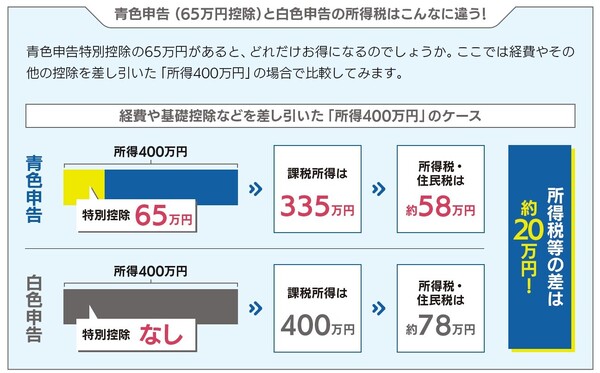

青色申告の最も大きなメリットが、白色申告にはない「青色申告特別控除」です。最大65万円を事業所得から差し引くことができるので、白色申告に比べて所得税や住民税を安く抑えることできます。下の図は所得400万円で比較したケースですが、所得税等の差は約20万円にもなります。

あべ

それは大きいですね!

宮原

ただし、65万円控除にするにはいくつか条件があります。先に言いましたが、簡易な記帳だけの青色申告では「10万円控除」です。これに①複式簿記(正規の簿記の原則)で記帳すること、②貸借対照表と損益計算書を添付すること、③確定申告期限内に申告書を提出すること、を行えば、「55万円控除」になります。そして、さらに④e-Taxによる電子申告または優良な電子帳簿保存をすれば、「65万円控除」となるわけです。

あべ

なるほど、4つの要件を満たせば、「65万円控除」になるわけですね。

宮原

そうです。「やよいの青色申告 オンライン」などでは「e-Tax」も簡単にできるので、取引入力をきちんとしていれば、それほど難しいものではないんですよ。

事業を始めたばかりだからこそ「青色申告」にすべき

宮原

青色申告のメリットは他にもあります。まず、「30万円未満の固定資産を全額経費にできる」。白色申告の場合、10万円以上の固定資産は定められた耐用年数にしたがって減価償却します。事業に必要なパソコン購入費とかそうですね。青色申告では、さらに「減価償却の特例」があり、30万円未満の固定資産を一度に経費化することもできるのです(2023年現在、2024年3月31日までに取得して、事業用で使用した分まで有効)。

あべ

それはお得だ! つまり、事業の状態によっては通常の減価償却もできるし、特例を適用して1年で経費にすることもできるということですね。

宮原

そうなんです。次に、「家族の給与を経費にすることができる」です。事業によっては配偶者や子どもにも仕事を手伝ってもらうということがあります。じつは、所得税では家族への給与は、原則として経費として認められません。特別な取り扱いとして、条件を満たせば白色申告では配偶者なら最大86万円、その他親族は最大50万円の「事業専従者控除」を受けることができます。そして、青色申告であれば、(適正な)給与全額を経費にできる「青色事業専従者給与」という制度があります。

あべ

それも大きいですね。家族と一緒に仕事をしている人は青色申告しなきゃダメだ。

宮原

さらにメリットをもう一つ。「純損失の繰越控除」を紹介しましょう。これは、事業を始めたばかりで売上も少なく、赤字になるといった方にはお得な制度。赤字を3年繰り越せるというものです。

あべ

ふむふむ、それはどういうことですか。赤字を翌年以降に回せるってこと?

宮原

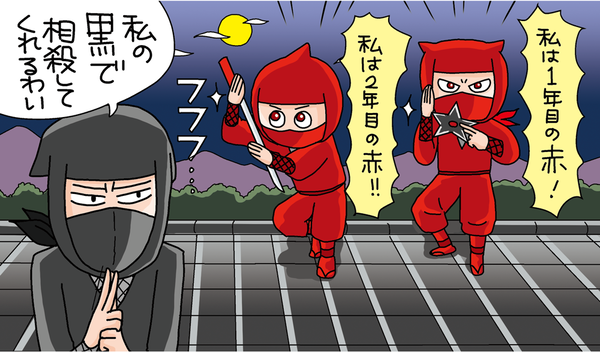

はい、その1年、事業が赤字だった場合、当然ながらその年の所得税額はゼロになります。白色申告の場合は、その年の所得税がゼロだった、で終わってしまいます。しかし、青色申告の場合は、さらにこの赤字分を翌年以降3年間繰り越すことができます。これは白色申告にはないメリットです。例えば、開業1年目に100万円の赤字、2年目に50万円の赤字が出て、3年目に50万円黒字だった場合。1年目の赤字のうちの「−50万円」と、3年目の黒字「+50万円」を相殺できます。

あべ

すると、3年目も所得税額はゼロ?

宮原

そのとおりです。4年目は1年目の繰越分が50万円、2年目が50万円残っているような状態なので、たとえば4年目が「+100万円」の黒字ならこれらも相殺し、4年目の所得税額もゼロになります。

あべ

おおおっー!

青色申告をするためには届け出が必須

あべ

では、一にも二にも、確定申告は青色ですね!

宮原

はい、ただし、青色申告は、勝手にはできないんですよ。事前に「所得税の青色申告承認申請書」を税務署に届け出る必要があります。新たに事業を始めた人は、原則として開業日から2カ月以内に提出します。承認申請書の提出が1日でも遅れると、青色申告ができるのが1年先に延びるので注意してください。個人事業を開業した際には「個人事業の開業届出書」を開業日から1か月以内に提出しますので、これと併せて提出しておけばよいですね。

すでに事業などを営んでいて白色申告をしている方は、青色申告をしようとする年の3月15日までに提出します。2023年(令和5年)分を青色申告にしたい場合は、2023年3月15日までに提出してください。

あべ

はい、わかりました。まだ白色申告っていう個人事業主の皆さん、次回はお得な青色申告をやってみましょうー!

宮原裕一(税理士)

宮原裕一税理士事務所代表税理士/弥生マイスター。弥生認定インストラクター。弥生会計を20年以上使い倒し、経理業務を効率化して経営に役立てるノウハウを確立。経営者のサポートメンバーとして会計事務所を営む一方、自身が運営する情報サイト「弥生マイスター」は全国の弥生ユーザーから好評を博している。

https://ymtax.jp/

あべかよこ

漫画家・イラストレーター。難しい内容をわかりやすく、笑いを加えて解説するマンガが得意。知らないことを調べて、マンガに描くことがライフワーク。資格試験用の解説マンガ、技術やサービスなどの取材マンガ、広告・PR用マンガなどの仕事多数。

https://aglet0.wixsite.com/abekayoko

この連載の記事

- 第6回

ビジネス

e-Taxで確定申告するといいことがあるってほんと? - 第5回

ビジネス

「ふるさと納税」ってどのくらい得するものなの? - 第4回

ビジネス

インボイスはわからないことだらけ!? やさしく教えて! - 第2回

ビジネス

医療費控除とセルフメディケーション税制って何? 詳しく教えて! - 第1回

ビジネス

第1回 マンガでわかる! これで納得「確定申告」 「副業」も確定申告しないとダメなの?

この記事の編集者は以下の記事もオススメしています

-

ビジネス

弥生、「起業・開業応援パック」に、Lucciのバーチャルオフィス「NAWABARI」を追加 -

ビジネス

弥生、「弥生オンライン」有償プランユーザーに福利厚生代行サービスが利用可能となる「クラブオフ for 弥生オンライン」を無償提供 -

ビジネス

弥生、インボイス制度と電子帳簿保存法に対応した新サービス「スマート証憑管理」を提供開始 -

ビジネス

「弥生会計」など弥生のソフト・サービス6製品が「ITreview Grid Award 2023 Winter」を受賞 -

ビジネス

弥生グループ、情報セキュリティーマネジメントの国際規格のISMS認証「ISO/IEC27001」を取得 -

ビジネス

【2023年提出】確定申告で10万円節税する方法